Cuando se trata de fondos mutuos de bajo costo, los dos nombres que siempre llaman la atención son Vanguard y Fidelity.

Y cuando se trata de fondos indexados de bajo costo, el índice del que todos hablan es el S&P 500.

Estos son algunos de los fondos indexados más populares en ambas compañías.

Para Vanguard, es el S&P 500 ETF (VOO) de Vanguard.

Para Fidelity, es el S&P 500 Index Fund (FXIAX).

Pero, ¿cuál de los dos fondos debería elegir para su cartera?

La elección no es fácil ya que los fondos son casi idénticos. Cada uno sigue el desempeño del índice S&P 500 y es parte de una gran familia de fondos mutuos que ofrece índices de gastos increíblemente bajos. Por ahora, las diferencias de rendimiento entre los dos son prácticamente invisibles.

Cada fondo es una excelente opción para representar la porción S&P 500 de su cartera. Aún así, el desglose de ambos fondos lo ayudará a detectar pequeñas diferencias que podrían hacer que uno sea más atractivo que el otro.

Tabla de contenidoFidelity S&P 500 Fund vs Vanguard S&P 500 FundFXIAX vs VOO: una comparación cara a caraTenenciasFXIAXVOOPrendimientoFXIAX vs VOO: ¿Cuál es mejor?¿FAIAX tiene una ventaja de rendimiento? Pensamientos finales🔃ACTUALIZADO: Se han actualizado los precios de mercado, máximos/mínimos de 52 semanas y rendimientos de ambos fondos en la tabla.

Fondo Fidelity S&P 500 vs Fondo Vanguard S&P 500

Como se mencionó en la introducción, tanto el Fidelity S&P 500 Index Fund (FXIAX) como el Vanguard S&P 500 ETF (VOO) son fondos indexados que siguen el desempeño del S&P 500 Index. Pero mientras que el VOO es un fondo cotizado en bolsa (ETF), el FXIAX es un fondo mutuo.

En general, los fondos mutuos son fondos que se negocian activamente en los que el administrador del fondo intenta superar el mercado general negociando valores con frecuencia. Eso conduce a mayores índices de gastos de gestión (MER) debido a las tarifas involucradas en la compra y venta de acciones. Por lo tanto, los ETF generalmente son preferibles a los fondos mutuos debido a sus costos operativos más bajos.

Pero ese no es el caso con FXIAX. A pesar de ser un fondo mutuo, tiene índices de gastos muy bajos. De hecho, el MER para FXIAX es más bajo que para VOO.

Nota: Aunque los fondos del índice S&P 500 están bien diversificados en el mercado de valores general de EE. UU., se limitan únicamente al mercado estadounidense. Si desea agregar empresas internacionales a su cartera, necesita fondos que se especialicen en este sector del mercado.

Además, si desea una mayor exposición a sectores específicos de la economía, como tecnología, atención médica o energía, debe tomar posiciones en fondos que se especialicen en esas industrias. El S&P 500 es en gran medida un fondo mutuo general que evita la especialización y un sector específico.

FXIAX vs VOO: una comparación cara a cara

La siguiente tabla compara las características básicas de FXIAX y VOO.

Como era de esperar, hay más similitudes que diferencias entre los dos fondos.

Fondo/CaracterísticaFXXIAXVOOClase de activoAcciones nacionales - GeneralAcciones nacionales - GeneralCategoríaLarge BlendLarge BlendAl inicio17/02/198807/09/2010Ratio de gastos0.015%0.03%Precio de mercado (al 01/11/2023)137.70 $363.4952 máximo/mínimo de la semana $166.37/13$, $124, $13 44 / $327,68 Activos netos totales $372,750 millones $789,600 millones Número de acciones 505 503 Pago de dividendos Trimestral Rendimiento de dividendos trimestrales (rezagado) 1,69 %Ahora echemos un vistazo más de cerca a los dos fondos para ver dónde hay diferencias sutiles.

valores en cartera

FXIAX

El desglose por industria del FXIAX es el siguiente: tecnología de la información (26,24 %), salud (15,30 %), finanzas (11,37 %), consumo discrecional (10,85 %) e industria (8,25 %).

Las diez primeras posiciones en el fondo FXIAX, que representan el 26,4% de los activos netos totales, incluyen:

Apple Inc. Microsoft Corp Amazon.com Inc. Tesla Inc. Alphabet Inc CL A (GOOGL) Berkshire Hathaway Inc. UnitedHealth Group Inc. Alphabet Inc CL C (GOOG) Exxon Mobil Corp Johnson & JohnsonVOO

El desglose por sectores de la VOO es el siguiente: Tecnologías de la Información (26,4%), Sanidad (15,2%), Financiero (11,60%), Consumo Discrecional (10,40%) e Industrial (8,40%).

Las diez principales participaciones de VOO Fund, que representan el 25,1% de los activos netos totales, incluyen:

manzana inc. microsoft corp. Amazon.com Inc. Alphabet Inc. CL A (GOOGL) Berkshire Hathaway Inc. Alphabet Inc. CL C (GOOG) Tesla Inc. UnitedHealth Group Inc. Johnson & Johnson Exxon Mobil Corp.Tenga en cuenta que, si bien estos fondos tienen ligeras diferencias en la clasificación de cada empresa en cada cartera, así como ligeras diferencias en los porcentajes sectoriales que contienen, estos fondos tienen esencialmente la misma composición.

Quizás la mayor diferencia entre los dos es que VOO tiene 503 acciones, que es lo mismo que el índice S&P 500, mientras que FXIAX 505 tiene.

poder

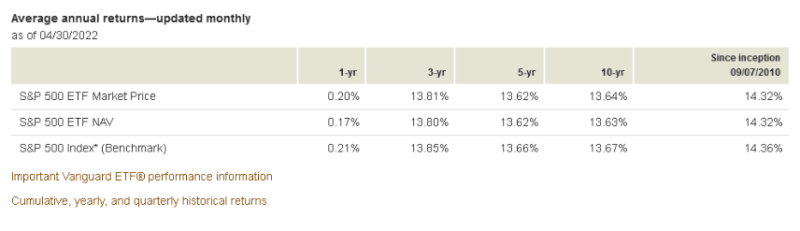

A continuación se muestran capturas de pantalla del rendimiento de ambos fondos a 1 año, 3 años, 5 años, 10 años y desde el inicio (hasta el 30 de noviembre de 2022) según Fidelity y Vanguard.

FXIAX:

VOO:

Ahora veamos los rendimientos uno al lado del otro para una mejor comparación de los rendimientos hasta el 30/11/2022.

Fondo/Período de rendimientoFXXIAXVOO1-Año-9,23%-9,383-Año10,89%10,81%5-Año10,96%10,92%10-Año13,32%13,29% Desde el inicio (Fecha de inicio)10,46% (desde el 17 de febrero de 1988) 13,56 % (desde el 7 de septiembre de 2010)Aquí, también, el rendimiento de los dos fondos es casi idéntico. Pero mientras que VOO tiene un rendimiento de un año ligeramente mejor, FXIAX ha superado a VOO en períodos de tres, cinco y 10 años. Esto podría ser más significativo que el rendimiento superior de VOO en lo que va del año, ya que los fondos representan una inversión a más largo plazo. Según este recuento, FXIAX parece ser el fondo con mejor rendimiento.

El mejor desempeño a largo plazo puede explicarse parcialmente por el menor índice de gastos de FXIAX. Es del 0,015% anual frente al 0,03% del VOO. Si bien esta pequeña diferencia en las proporciones de gastos puede parecer insignificante, puede acumularse con el tiempo, especialmente si su horizonte de inversión abarca varias décadas.

VOO se ha destacado como el mejor desempeño desde su inicio, y por un amplio margen: más del 3% por año. Sin embargo, esta diferencia se explica principalmente por la fecha de inicio más joven del fondo. Desde que se puso en marcha el VOO en 2010, poco después de la crisis financiera de 2008, se han evitado los efectos negativos de este mercado. En contraste, FXIAX experimentó todo el peso de este mercado bajista además del colapso de las puntocom de 2000-2002.

Publicación relacionada: VOO vs SPY

FXIAX vs VOO: ¿Cuál es mejor?

Como puede ver en la comparación directa, la diferencia entre FXIAX y VOO es mínima. Ambos son fondos indexados que rastrean el mismo índice y se desempeñan bien contra ese índice. Ambos representan una asignación digna para el índice S&P 500.

FXIAX muestra un patrón constante de rendimientos ligeramente más altos a largo plazo, o al menos durante la última década. Pero VOO resistió un poco mejor la recesión de 2022, lo que tampoco se puede ignorar.

¿Hay un beneficio de rendimiento FAIAX?

¿Qué pasa con el mejor desempeño del fondo FXIAX durante tres y diez años? Para alguien que invierte principalmente en números, el desempeño ligeramente mejor de FXIAX, especialmente dado su índice de gasto anual más bajo, podría ser la opción obvia. Porque aunque la diferencia sea mínima, se acumula con los años.

Pero como suele ser el caso, ese rendimiento ligeramente mejor y una relación de gastos más baja no es toda la historia.

La distinción de que FXIAX es un fondo mutuo y VOO es un ETF es más crítica de lo que parece.

Tiene mucho que ver con las estructuras de comisiones de los corredores de inversión. Los mejores corredores en línea de la actualidad ofrecen compra y venta de ETF sin comisiones. Lo mismo no se aplica a los fondos mutuos. La mayoría de los corredores cobran entre $10 y $50 por operación de fondos mutuos.

Puede que eso no importe mucho si está comprando una posición considerable en un fondo mutuo como FXIAX. Pero en cantidades más pequeñas puede ser significativo. Por ejemplo, una comisión de compra de $30 equivale al 3% de una inversión de un fondo mutuo de $1,000. Esta tarifa no se aplica a un ETF.

La situación se vuelve aún más pronunciada si tiene la intención de negociar fondos incluso con poca frecuencia. Si es así, los ETF, como VOO, son los claros ganadores. Dependiendo de la plataforma, no paga comisiones por compras ni comisiones por ventas.

Pensamientos finales

Puedo pensar en una solución que pone a FXIAX en un pie de igualdad con VOO.

Además de ser el proveedor de FXIAX (y muchos otros fondos), Fidelity Investments también es una firma de corretaje de inversiones popular. Si compra FXIAX o cualquier fondo mutuo patrocinado por Fidelity, puede negociar el fondo sin comisiones abriendo una cuenta de corretaje con esta empresa.

En este caso, el fondo FXIAX puede ser una opción equivalente.

The post FXIAX vs. VOO: ¿qué fondo elegir? apareció primero en Best Wallet Hacks.

Comentarios

Publicar un comentario