Altos rendimientos sobre activos reales y tecnología

S&P 500 en nuevos máximos, el coro diario predecible es casi. Los mercados de riesgo a crédito y una descripción general del sector del mercado de valores menos riesgoso no son un obstáculo, ya que se puede confiar en la tecnología para obtener ganancias. El grado de bajo rendimiento del valor es la otra variable, pero la amplitud del mercado continúa mejorando debajo de la superficie, ya que la caída de los rendimientos no afecta tanto a las acciones de valor. Las empresas inmobiliarias y de construcción de viviendas todavía lo están haciendo bien, y el sector de la salud, a pesar del claro bajo rendimiento de la biotecnología, y también la energía con materiales y las empresas industriales aún no han dicho la última palabra.

Hallazgos anteriores

VIX continúa comportándose y también lo hace la relación put / call: estamos en la depresión del verano en el mercado de bonos, y la negociación mayoritariamente lateral del rendimiento de referencia a 10 años es muy propicia para la instantánea sectorial mencionada anteriormente. Con los metales preciosos y las materias primas en particular, es importante estar atento al dólar que se fortalece lentamente. Como escribí ayer:

(...) hay poco que pueda alterar el automóvil: la producción de ISM el jueves probablemente mostrará una expansión sólida, y solo serán las nóminas no agrícolas el viernes (mejor dicho, qué efecto tendrá esto en el mercado laboral justification Fed) para mantener la ponchera disponible) para crear un comercio volátil.

La inflación desestabilizaría el truco, pero las expectativas de inflación sí exigen que seamos pacientes esta temporada; sigo pensando:

(…) La inflación no bajaría de manera tan significativa, especialmente si se mide por el IPC, el IPP y los precios de importación-exportación, y resultaría más sostenida de lo que generalmente se supone.

La propia Fed está detrás de la curva en el manejo de la inflación, según El-Erian, y sus políticas monetarias apoyan tanto a los mercados de tesorería como al mercado inmobiliario al rojo vivo. Es probable que la caída de los bonos del Tesoro continúe durante la caída, y el aumento posterior de los rendimientos reflejaría tanto la recuperación económica como la inflación recién descubierta. Sostengo que todavía estamos en reflación, una fase de crecimiento económico que es más fuerte que la inflación, en una expansión económica de varios años, y también que la inflación sorprenderá a aquellos que piensan que es temporal (como si esa palabra todavía tuviera un significado ). las redefiniciones de la duración del tiempo). Como nota al margen, si solo se midiera la inflación de precios al consumidor sin sustitución, ajustes hedonistas y alquiler equivalente al propietario.

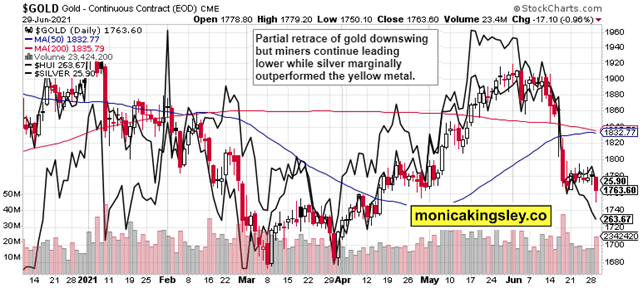

Metales preciosos

Los metales preciosos están a la defensiva, por un lado debido a los supuestos de que habían alcanzado el pico de inflación y, por otro lado, independientemente del amplio apoyo monetario. El estado de ánimo de los PM es negativo y los mineros no ofrecen ningún atisbo de esperanza, solo un intento de rebote diario ayer, que fracasó parcialmente. Bueno para empezar, pero queda mucho por hacer. Sin embargo, en el lado positivo, el rendimiento del cobre y el CRB es un buen augurio: la marea de la impresión de dinero está elevando todos los barcos a diferentes ritmos y tiempos.

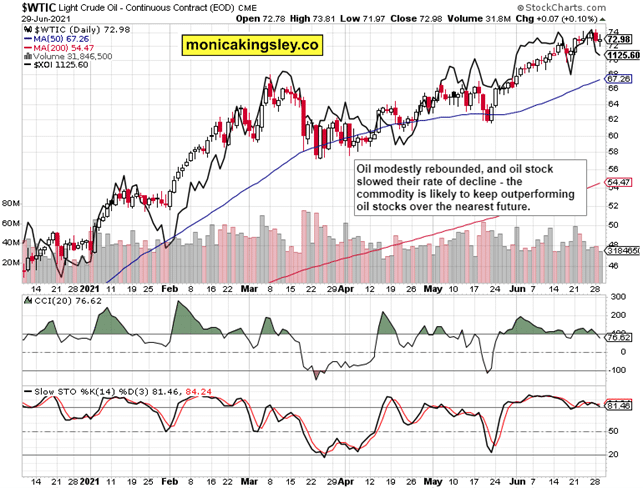

Podría decirse que el petróleo crudo sigue siendo el más resistente y las crecientes perspectivas económicas deberían superar la incertidumbre sobre el aumento de la cuota de producción. Sin embargo, las existencias de petróleo tardan más en alcanzar su amplitud y es probable que la materia prima siga rindiéndolas.

Cryptos renunció a algunas de las ganancias recientes en lo que parece ser solo una corrección. Ethereum continúa funcionando relativamente mejor, lo que es un fuerte indicador de que la hipótesis de construcción de bases se está convirtiendo en acumulación.

Vayamos directamente a los gráficos (todo cortesía de www.stockcharts.com).

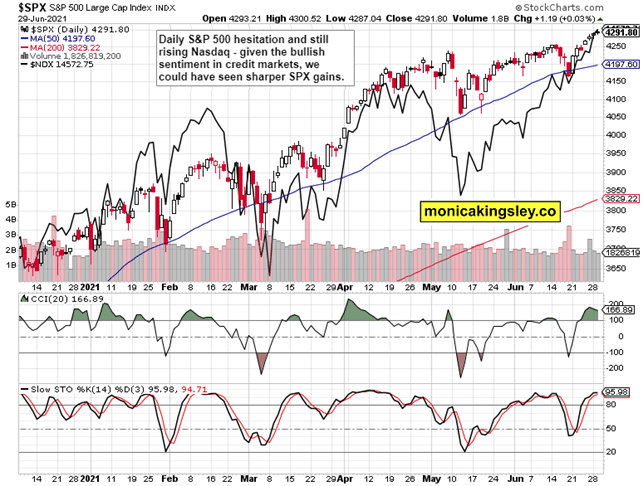

Perspectiva del S&P 500 y Nasdaq

El S&P 500 está subiendo, con las acciones tecnológicas todavía en el asiento del conductor, sin consolidación diaria.

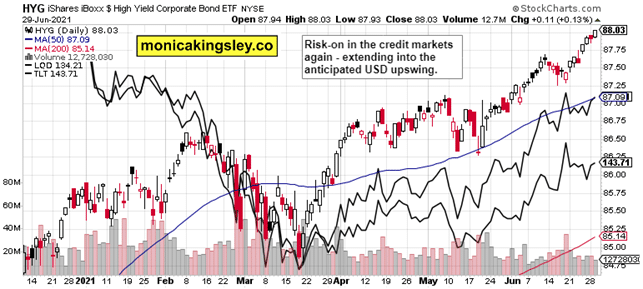

Mercados de crédito

Los mercados crediticios están dispuestos a asumir riesgos nuevamente, y TLT claramente tiene problemas para aumentar demasiado.

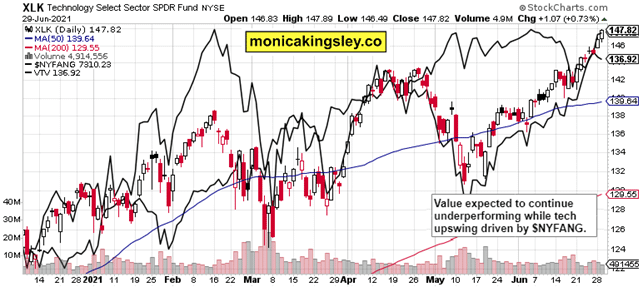

Tecnología y valor

La tecnología sigue impulsada principalmente por $ NYFANG, y Value experimenta otro día débil debido a la caída de los rendimientos.

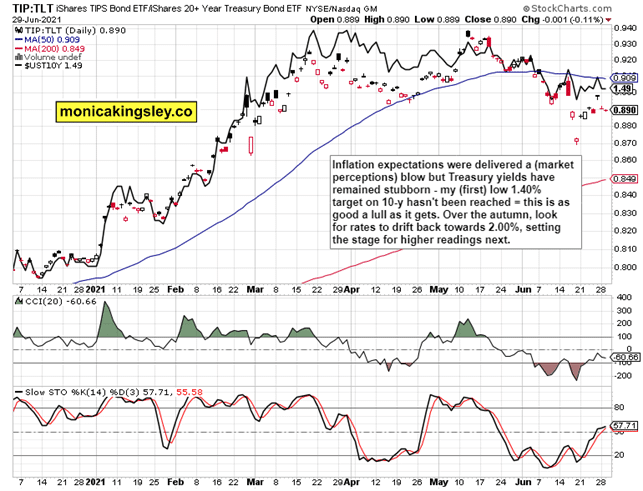

Expectativas de inflación

Los rendimientos de los bonos del gobierno no siguen SUGERENCIA: las expectativas de inflación de TLT bajan: los bonos no están comprando la historia de la caída de la inflación en su totalidad. Con razón, porque es solo una perspectiva temporal.

Oro, plata y mineros

El oro siguió a regañadientes a los mineros hacia abajo: la presión se había acumulado en los últimos días. El rebobinado en ambos significa que la policía no está tirando la toalla. Si miras el cobre y la plata, con razón.

petróleo crudo

Me tomo con cautela el bajo rendimiento del sector energético.

Resumen

El S&P 500 continúa consolidando las ganancias mediocres de ayer y se prepara para un nuevo repunte cuando el Nasdaq esté listo para volver a subir.

El oro y la plata están a la defensiva a corto plazo y sería demasiado pronto para declarar completa la estabilización de las mineras. Dado que los metales preciosos siguen ignorando las tasas de interés reales y la inflación, el impulso alcista sostenido está muy lejos.

El gráfico del petróleo crudo sigue siendo alcista por encima de los débiles $ 72 o los más fuertes $ 70 y es poco probable que la fuerte caída en el sector energético dure mucho.

Bitcoin y Ethereum tienen un retroceso diario, pero el rendimiento superior de Ethereum no se ha perdido. La hipótesis básica de la construcción está cobrando fuerza. Romper los máximos correctivos recientes seguidos de los promedios móviles de 200 días son los próximos objetivos a mediano plazo.

Gracias por leer el análisis gratuito de hoy, que está completamente disponible en mi sitio web personal. Allí puede suscribirse al Insider Club gratuito de Monica, que ofrece vistas comerciales en tiempo real y actualizaciones intradía para las cuatro publicaciones: señales de negociación de acciones, señales de negociación de oro, señales de negociación de petróleo y señales de negociación de bitcoins.

Muchas gracias,

Monica Kingsley Señales de negociación de acciones Señales comerciales de oro Señales de comercio de petróleo Señales comerciales de Bitcoin www.monicakingsley.co mk@monicakingsley.co

* * * * *

Todos los artículos, investigaciones e información representan análisis y opiniones de Monica Kingsley según la disponibilidad y los datos más recientes. A pesar de una investigación cuidadosa y los mejores esfuerzos, puede resultar incorrecto y está sujeto a cambios con o sin previo aviso. Monica Kingsley no garantiza la exactitud o integridad de los datos o información reportados. Su contenido es para fines educativos. No debe tomarse como un consejo ni interpretarse como una recomendación de ningún tipo. Los futuros, las acciones y las opciones son instrumentos financieros que no son adecuados para todos los inversores.

Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, acepta que ella no es responsable de sus decisiones. Invertir, comerciar y especular en los mercados financieros puede conllevar un alto riesgo de pérdida. Monica Kingsley puede ser corta o larga en cualquier seguridad, incluidas las mencionadas en sus escritos. Puede realizar compras y / o ventas adicionales de estos valores sin previo aviso.

El artículo High Returns in Real Assets and Tech fue publicado por primera vez por FinanceBrokerage.

Comentarios

Publicar un comentario