Las inversiones alternativas vienen en todas las formas y tamaños. Para algunos, alternativa significa cualquier cosa que no sea el mercado de valores. Los bienes raíces son un activo alternativo. Las tierras de cultivo son un bien alternativo.

Para otros, tiene que ser "inusual" como un artículo de colección: piense en el vino, el arte y los NFT.

De hecho, las NFT llevan las inversiones alternativas a un nivel completamente diferente. La semana pasada, gasté $ 9 en tres momentos de la NBA: videoclips cortos de juegos de la NBA. Fue un triple de Steph Curry, una volcada de Tomáš Satoranský y un tiro en suspensión de Nikola Jokić.

Si quisiera vender esos tres momentos en este momento, podría obtener $ 28 menos una tarifa de transacción del 5%. Bonito retorno a menos que me quede con este.

¿Por qué estoy jugando con NBA Top Shot? Es divertido.

Cuando era niño, nunca coleccioné tarjetas deportivas, me interesé más en Magic: The Gathering y las tarjetas de historietas. Yo era un gran fanático de la NBA cuando era niño (todavía lo soy) pero nunca me metí en las cartas, así que "entiendo" la apelación, incluso si nunca participé.

Si desea involucrarse en inversiones alternativas, debe hacer su tarea y comprender realmente los pros y los contras de los activos alternativos que se aplican a estos activos menos regulados (o no regulados en absoluto).

Veamos los pros y los contras a tener en cuenta con las inversiones alternativas:

Pro: No puede correlacionarse con el mercado de valores Pro: Puede tener mayores ventajas Pro: Expertise MattersPro: Puede ser más divertido Con: Puede tener dolores de cabeza fiscales Con: Puede ser altamente ilíquido Con: Puede tener tarifas más altas Con: Menos transparencia de precios Con: Las plataformas de inversión pueden fallar Con: Ellos puede tener riesgos que no tomaste en cuentaVentajas: no se puede correlacionar con el mercado de valores

Es fácil ver que una propiedad inmobiliaria o una botella de vino pueden no estar directamente correlacionadas con el mercado de valores, y eso es parte de su atractivo.

Cuando invierte en un fondo indexado como el S&P 500, tiene una gran inversión en tecnología. Si observa las compañías del S&P 500 por peso, las seis compañías principales son (Apple, Microsoft, Amazon, Facebook, Alphabet / Google) y representan el 20.7% del índice al momento de escribir este artículo.

Si bien el desempeño del mercado de valores puede afectar otras inversiones, o los factores que afectan el mercado pueden afectar otras inversiones, puede ser bueno tener algo fuera del mercado.

Ventajas: Puede tener mayores ventajas.

El mercado de valores es una bestia bastante grande y no se mueve muy rápido. De hecho, el intercambio tiene "interruptores" para evitar movimientos descendentes masivos que afectarían (de mala manera) al sistema.

Sin embargo, las inversiones alternativas no ofrecen esta protección.

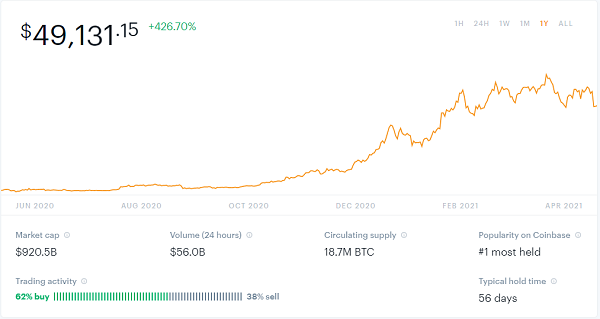

Echemos un vistazo a Bitcoin. Se puede clasificar como una moneda y una inversión, pero la realidad es que es tan valiosa como la otra persona piensa que es. No es diferente de cualquier otro objeto de colección, como una obra de arte.

Pero mire esta tabla del año pasado:

Precio de Bitcoin del 15/05/2020 al 15/05/2021

Precio de Bitcoin del 15/05/2020 al 15/05/2021

Y este gráfico del último mes:

Precio de Bitcoin desde el 15/04/2021 hasta el 15/05/2021

Precio de Bitcoin desde el 15/04/2021 hasta el 15/05/2021

Tomé estas capturas de pantalla a mediados de mayo, pero unos días después, después de algunos tweets de Elon Musk y noticias sobre las criptomonedas en China, ¡el precio bajó aún más a menos de $ 41,000 por moneda! Es un viaje salvaje.

¡La volatilidad es una excelente manera de ganar (o perder) mucho dinero!

Ventaja: la experiencia importa

Tener la experiencia puede ser una gran ventaja en inversiones alternativas.

Los bienes raíces son un excelente ejemplo de esto. Ser una máquina de pinball experimentada le da una ventaja sobre los principiantes y las empresas que buscan hacer un montón de volumen. Puede analizar acuerdos más rápido, encontrar oportunidades que otros pueden pasar por alto y luego hacer esos acuerdos mucho mejor. Tener un equipo de rehabilitación existente significa que puede ponerse a trabajar de inmediato cuando otros necesiten cotizaciones y llegar a un acuerdo con nuevos contratistas.

Lo más importante es que evita ahorrar tiempo y dinero, ya que su experiencia puede identificarlos antes. Todas estas son ventajas que puede utilizar una y otra vez para mejorar sus rendimientos.

Lo mismo ocurre con el mercado de valores, pero yo diría que hay mucha experiencia en el mercado de valores. Simplemente no habrá ningún nivel de competencia al elegir propiedades en un área geográfica pequeña.

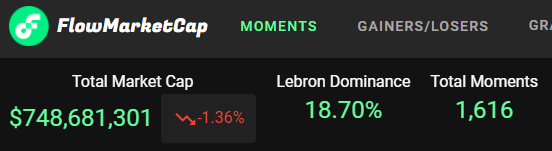

Se vuelve aún más pequeño cuando se observan nichos de mercado que son grandes pero aún relativamente nuevos. Por ejemplo, NBA Topshot es esencialmente un mercado para los NT "Moments" de la NBA con una capitalización de mercado total de $ 750 millones al 15 de mayo de 2021 y es muy nuevo.

Hay algunos inversores exigentes en la plataforma, pero no se parece en nada al mercado de valores. No estoy sugiriendo que salga y se convierta en un "inversor" en la plataforma, pero hay muchas áreas de este tipo.

Ventajas: puede ser más divertido

Puede que te guste revisar los títulos, pero a mí realmente no me gusta. Es por eso que mis inversiones en el mercado de valores están casi en su totalidad en fondos indexados. Tengo algunas acciones de dividendos, pero en su mayoría son aburridos fondos indexados de Vanguard.

Encuentro muchas inversiones alternativas mucho más interesantes y divertidas de estudiar y aprender. Me doy cuenta de que puedo estar sacrificando algunas ganancias por esta diversión, pero con mis inversiones "responsables" marcadas, creo que divertirme un poco y aprender es una buena manera de pasar el tiempo.

Por diversión, no me refiero a diversión como NBA Top Shot, me refiero a diversión como inversiones agrícolas en AcreTrader o arte en obras maestras y vino en Vinovest.

Con: puede tener un dolor de cabeza fiscal

El mayor problema (impuestos) es que obtienes muchos Formularios K-1.

Si invierte en bienes raíces, lo hace como socio limitado y recibe un Formulario K-1 todos los años. Y obtienes uno por cada asociación.

También significa que deberá presentar una declaración de impuestos en cada estado en el que realice una inversión. Al comprar bienes raíces en Illinois, Luisiana y Kentucky, debe presentar una declaración de impuestos estatales en Illinois, Luisiana y Kentucky. Si estos K-1 tienen ingresos suficientes y no ha realizado pagos estimados, también tendrá que pagar multas.

En el mejor de los casos, ha invertido en pequeños dolores de cabeza con los que lidiar en la época de impuestos. En el peor de los casos, ha realizado una pequeña inversión para pagar una multa.

Con: puede ser muy poco líquido

Muchas inversiones alternativas carecen de liquidez. Hace hincapié en decir esto en el prospecto.

Si compra una fracción del arte, solo puede vender esa participación si la plataforma tiene un mercado secundario. Muchos no tienen un mercado secundario, ya que esto requiere aún más regulación. Así que te quedas con tu inversión hasta que se venda.

Esto se aplica a las acciones de un fondo de inversión inmobiliaria privada (REIT). Si invierte en un REIT que cotiza en bolsa como American Tower (AMT) o Crown Castle (CCI), siempre puede venderlo en el mercado abierto.

Con un REIT privado, solo puede obtener su dinero si lo cambia con la empresa. El reembolso anticipado de sus acciones puede resultar en períodos de tenencia y sanciones. En tiempos turbulentos, el fondo puede decidir suspender los reembolsos, y no hay nada que pueda hacer al respecto.

Con: puede tener tarifas más altas

Cuando invierte en un fondo mutuo, las tarifas son transparentes y se publican en un prospecto. Dado que están regulados, deben enumerar todo y, por lo general, usan etiquetas y términos que puede usar para compararlos con otras instalaciones comparables.

Cada fondo mutuo enumera sus tarifas en los mismos términos. Por ejemplo, el Total Stock Market Fund (VTSAX) de Vanguard tiene un índice de gastos del 0.04% (al 17 de abril de 2021) sin tarifa de compra, sin tarifa de reembolso y sin tarifas 12b-1. El Total Market Index Fund de Fidelity (FSKAX) tiene un índice de gastos del 0.015% (al 17 de abril de 2021), así como sin tarifa de compra, sin tarifa de reembolso y sin tarifas 12b-1. Fácil de comparar.

Hay otros "costos" asociados con los fondos mutuos que ofrecen un poco de variación entre bastidores, como: B. la frecuencia con la que se negocian los fondos causa eventos imponibles como ganancias de capital, pero estos son generalmente menores y están presentes con inversiones similares. No esperaría que el fondo Fidelity cotice más que el fondo Vanguard. También puede haber diferencias en el seguimiento de los fondos indexados, pero nuevamente deberían ser mínimas.

Con las inversiones alternativas, el vocabulario no es el mismo y es posible que no esté tan familiarizado con ellas como para que sea difícil compararlas.

Un buen ejemplo es cuando invierte en vino, un activo que agrega el costo adicional del almacenamiento asegurado y con aire acondicionado. Parte de la cartera no tiene que tener aire acondicionado ni estar asegurado.

Vinovest cobra a los inversores del 2,5% al 2,85% de los activos bajo gestión, que se recauda mensualmente. Esto es alto en comparación con un fondo indexado, pero no necesita control de temperatura para las acciones.

Empecé a buscar otras empresas que ofrecieran inversiones en vino y me resultó extremadamente difícil ver cuánto cobraban en comisiones. ¿Vinovest es caro? Tal vez. Pude encontrar un servicio de almacén, Vinfolio, y cobraron el 1.5% del valor de su colección (usando un ejemplo de vino de $ 50,000), aunque no está claro cuál es el valor mínimo. Necesita obtener una cotización y no estaba dispuesto a gastar mi tiempo (¡o perder su tiempo!) Tratando de averiguar los detalles.

¿Te acuerdas de NBA Top Shot? No hay tarifas de mantenimiento, ¡pero la plataforma paga el 5% de cada transacción!

Con: menos transparencia de precios

El hecho de que no exista un mercado público y, por lo tanto, muy poca información sobre precios, va casi de la mano con poca o ninguna liquidez. Puede buscar el precio de una acción en segundos; es más difícil buscar el precio de una propiedad comercial. Debe mirar las ventas recientes y las propiedades comparables, lo cual es difícil si alguna vez compró una casa.

Con poca o ninguna liquidez, es posible que la transparencia de los precios no influya. Cuando se habla de un mercado pequeño, la información sobre precios puede ser más un ancla psicológica que cualquier otra cosa.

¿Qué importa cuánto vale algo si no puedes venderlo?

Con: las plataformas de inversión pueden fallar

Con muchas de estas inversiones alternativas, la plataforma facilita la relación. Sigues siendo un socio limitado en una organización que existe fuera de la plataforma.

Escribí que no quería nombrar nombres, pero en este caso tiene sentido (además, la empresa ya no existe, entonces ¿realmente nombra nombres cuando la entidad ya no existe?)

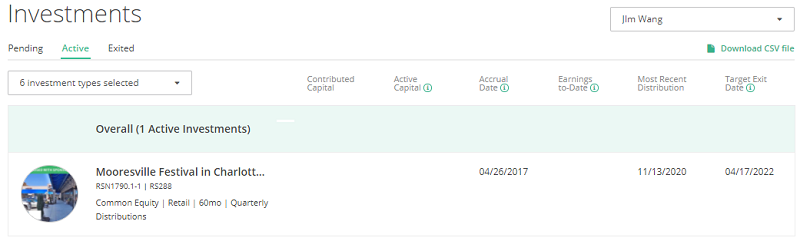

Cuando RealtyShares colapsó, mis inversiones estaban bien. Cada una de las propiedades estaba en su propia LLC, separada de RealtyShares. Cuando IIRR Management Services se hizo cargo de las operaciones en curso de RealtyShares, nada cambió en las inversiones subyacentes.

Sigo recibiendo informes de la última inversión activa que todavía tengo en la plataforma (tiene una fecha de salida prevista para abril de 2022, ¡así que llevará un tiempo!) Y todo va bien:

Si bien todo estuvo bien, no es divertido escuchar que una empresa se hundió y usted invirtió miles de dólares a través de la plataforma.

Con: puede tener riesgos que no ha considerado

El riesgo puede tomar muchas formas.

Hay otras consideraciones en las que puede que ni siquiera hayas pensado. Por ejemplo, cuando compra acciones, no se está apropiando de las acciones físicas reales. El sistema está configurado para que usted nunca tenga que hacerlo y las cosas pueden suceder mucho más rápido. (Se conoce como "por el nombre de la calle". El agente es propietario de las acciones a nombre del agente, no el suyo).

¿Y si inviertes en vino? Ciertamente es posible que haga esto, pero agrega otro nivel de complejidad. Con esta clase de activos, todos tienen preocupaciones de inversión (¿compraré el vino correcto? ¿Será feliz? ¿Es un buen precio?) Pero luego corren el riesgo de almacenamiento, especialmente si lo hacen en casa (¿verdad?) las condiciones ambientales perfectas? ¿Está protegido?).

Puede subcontratar este riesgo de almacenamiento con plataformas; por ejemplo, Vinovest es una plataforma que facilita la inversión en botellas de vino individuales. Lo mantendrán en un ambiente perfectamente con aire acondicionado con seguro para mantenerlos seguros, pero aún tiene todas las demás preocupaciones sobre precios, tarifas, etc.

Por supuesto, esto es posible con cualquier inversión, pero aquellos que necesitan almacenamiento especializado agregan otra capa.

¿Qué pasa con el fraude y la falsificación? Con las acciones, no tiene que preocuparse de que las acciones no sean reales. Con vino o tarjetas coleccionables o algo que pueda ser falsificado, tienes que preocuparte por la falsificación. Puede usar una plataforma que pueda verificar los elementos, pero que confíe en que la plataforma (o las agencias de calificación) sea 100% correcta, y puede que no.

Esto es similar a los riesgos que enfrenta con los bienes raíces y los problemas desconocidos (o desconocidos) con una propiedad. En este caso, al menos, la propiedad todavía tiene valor (aunque de valor disminuido), pero un artículo de colección falsificado no tendrá valor.

Esto también es una consideración que no tiene con los sistemas convencionales.

¿He registrado todas las ventajas y desventajas de las inversiones alternativas?

La publicación Los pros y los contras de las inversiones alternativas apareció por primera vez en Best Wallet Hacks.

Comentarios

Publicar un comentario