Querido lector,

Y entonces vamos aquí por otra semana con facturación diaria.

Todo el mercado se enfrenta a la idea de una flexibilización cuantitativa por parte del Banco de la Reserva de Australia.

¿Es presión de dinero? ¿Causará un auge de la riqueza?

¡La respuesta es, depende!

Pronóstico audaz del experto australiano en bienes raíces para 2026. Obtenga más información.

Lo sé. Lo sé. Quieren una respuesta ordenada y sin sentido para poder ganar dinero y dormir por la noche.

Desafortunadamente, el mundo financiero no se puede reducir a un solo factor.

Cualquiera que asocie la dirección del mercado solo con QE y QE solo le está contando parte de la historia.

Hay un factor más preocupante al informar QE.

Casi nadie menciona la importancia de crear crédito personal.

Aquí está el secreto de Japón revelador.

Durante años, el banco central japonés llevó a cabo un “QE” como parte de sus transacciones financieras.

La economía japonesa se atascó en la deflación y su mercado de valores se debilitó.

La razón, hasta donde yo sé, es que los bancos japoneses han seguido siendo reacios al riesgo en los préstamos.

Si bien la QE japonesa fue grande, la creación de crédito total en Japón se mantuvo baja.

Dicho esto, el QE del banco central de Japón solo compensó la caída de los bancos japoneses, y tal vez ni siquiera tanto.

Esta es también la razón por la que las historias de miedo a la inflación apocalíptica nunca volvieron a ocurrir después de 2008.

El QE de la Fed fue grande ... pero no inflacionario cuando los bancos privados estadounidenses estaban débiles debido a la crisis de las hipotecas de alto riesgo y solo prestaban a los que ya eran ricos.

Eso nos trae a Australia hoy. El Banco de la Reserva de Australia anunció recientemente un QE de $ 100 mil millones para los próximos seis meses.

$ 100 mil millones suena a mucho dinero. Pero no en relación con toda la deuda privada de Australia ... que ronda los $ 3 billones.

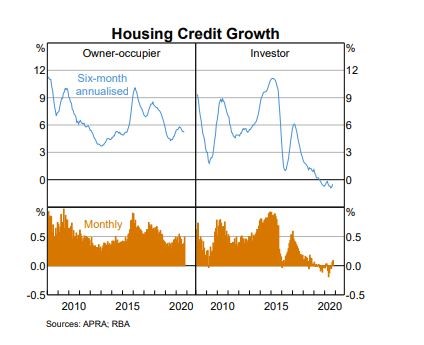

La pregunta es: ¿esta deuda privada está creciendo o disminuyendo? Ahora mismo, diría que no está ni aquí ni allá. El crecimiento del crédito es muy pequeño, pero no del todo negativo en mi opinión.

¿Qué podría estimular eso de nuevo?

¡El mercado inmobiliario, por supuesto!

Uno de los aspectos más destacados de la economía australiana en la actualidad ha sido el reciente colapso del crédito para inversores inmobiliarios.

Echa un vistazo a la inmersión del cisne aquí:

Fuente: APRA

[Click to open in a new window]

Probablemente conozcas las razones. La Real Comisión Bancaria y COVID-19 fueron como un doble golpe.

Quizás lo más sorprendente es lo resistente que era la propiedad en este escenario (en relación con la percepción de que estaba a punto de estallar).

¿Cuáles son los hechos? Los valores residenciales australianos en todos los mercados subterráneos y no subterráneos cayeron un 1,7% entre abril y septiembre, según CoreLogic. Los bienes raíces están aumentando de nuevo ahora.

El alcance del próximo boom inmobiliario vendrá determinado por la cantidad de crédito creado para la inversión y la especulación.

Piensa un momento en ello. El temor común del inversionista apalancado es que se produzcan aumentos en las tasas de interés y que el servicio de la deuda sea inasequible o peligroso, o ambos.

Pero el RBA ya se ha comprometido a mantener las tasas de interés muy bajas. Puede intervenir y comprar bonos en cantidades ilimitadas para lograr esto.

¿Qué señal más grande podría haber para aquellos con flujo de caja y solidez financiera para influir en los bienes raíces?

El gobierno estatal y federal están mostrando enormes déficits para estimular la economía.

El gasto en infraestructura aumentará el valor de las propiedades en las áreas circundantes y también mantendrá a los empleados.

El gobierno subsidia de alguna manera los pagos de alquiler a la clase de propietarios.

Pero, ¿es probable este escenario?

Tengo una grata sorpresa para ti. No tienes que aceptar nada de lo que digo para creer.

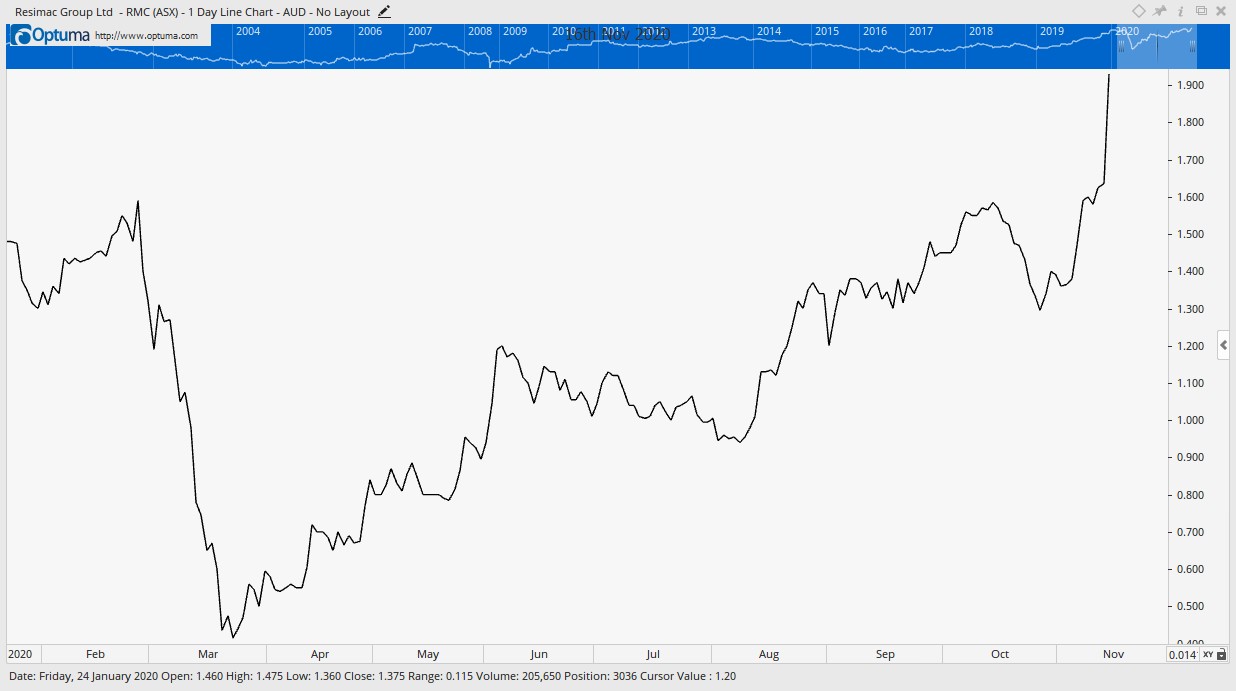

El mercado de valores te lo dice.

Busque acciones de bienes raíces. Te levantas. Podría mostrarte mucho. Pero se hará.

Consulte la tabla del prestamista no bancario Resimac Group Ltd [ASX: RMC] desde marzo a continuación:

Fuente: Optuma

[Click to open in a new window]

Es más alto ahora que antes del accidente.

Hola. Obviamente, están ganando dinero en este momento y el futuro parece brillante.

El peso informado del dinero en el mercado nos lo dice.

No estamos ni cerca de una crisis inmobiliaria. La mecha del próximo boom ya está encendida ... y ella se está volviendo loca.

¿Le gustaría saber cómo beneficiarse mejor de él? Ven aquí.

Los mejores deseos,

Callum Newman, Editor, The Daily Reckoning Australia

PD: La experta en bienes raíces australiana Catherine Cashmore revela por qué cree que podríamos ver el mayor auge inmobiliario de nuestras vidas, en los próximos cinco años. Clic aquí para saber más.

La flexibilización cuantitativa (QE) y el inminente auge inmobiliario en Australia fue publicado por primera vez por Daily Reckoning Australia.

Comentarios

Publicar un comentario