Una de las cosas que me gustan de Fat Tail Media y Port Phillip Publishing es que cada editor tiene ideas y opiniones diferentes y puede escribir sobre ellas libremente.

Creo que es una de las cosas más valiosas de nuestro servicio. Escuchar diferentes perspectivas es crucial si desea acumular y preservar la riqueza.

Por esta razón, en los últimos días puede haber notado que hemos centrado un mensaje de Catherine Cashmore y Callum Newman en todos nuestros correos electrónicos gratuitos.

Es algo que no hacemos a menudo, pero pensamos que era importante porque tienen una visión completamente diferente de lo que podría suceder con los bienes raíces en los próximos años que la mayoría de los demás.

Si desea obtener más información, el nuevo libro electrónico de Katharina The Mid-Cycle Almanac: su libro de jugadas de inversión para 2020-2026 ya está disponible para descargar.

A partir de hoy, volveremos a nuestro horario regular de correo electrónico.

Entonces comencemos.

** **.

La experta del mercado Shae Russell predice cinco efectos del reciente colapso del mercado que podrían representar una amenaza aún mayor para los activos del inversionista promedio que el colapso mismo. Haga clic aquí para obtener más información.

** **.

Cuando Santiago Nasar desayunó, toda la ciudad de Manaure en Colombia sabía que los gemelos Vicario lo iban a matar ese día ... todos menos él.

Santiago no había dormido mucho la noche anterior a su muerte. Había defendido la boda de Bayardo San Román y Ángela Vicario y lo había celebrado.

Había una cosa más que Santiago no sabía. Unas horas después de que terminara la boda, el novio había traído a la novia a su familia.

Bayardo estaba molesto.

No porque Angela no lo amara. Después de todo, fue un matrimonio arreglado. Bayardo canceló el matrimonio porque descubrió que no era el primero de Angela.

Bajo la presión de su familia de renunciar al hombre que se había llevado su honor, Ángela señaló a Santiago.

¿Era él el verdadero culpable? Nadie lo sabe realmente. Pero los gemelos Vicario pasaron la noche diciéndoles a todos que matarían a Santiago para vengar a su hermana.

Santiago murió al día siguiente frente a su casa cuando la ciudad entera estaba mirando.

Y aunque todos sabían de antemano lo que iba a suceder, nadie hizo nada para detenerlo. Nadie advirtió a Santiago.

Lo creas o no, la historia de Santiago se basa en una historia real.

"La muerte nunca se había predicho", escribió el autor colombiano Gabriel García Márquez cuando volvió a contar la historia en su novela "Crónica de una muerte pronosticada".

La pregunta principal que responde el libro es por qué todos sabían lo que iba a suceder, pero nadie hizo nada.

He estado pensando en esta historia últimamente.

Se habla de una recesión global en todas partes. Es fácil entender por qué.

Tome Melbourne, una de las ciudades más grandes de Australia. Es una sombra de lo que solía ser con la cerradura.

La ciudad está en calma. Oficinas, cafeterías y restaurantes están vacíos. Los teatros y cines están cerrados, los deportes se cancelan y hay muy pocos estudiantes. Los turistas se han ido.

La situación es similar con las ciudades de todo el mundo.

The Age informa esta semana:

“Los anuncios de empleo colapsaron más rápido en abril, lo que aumenta la preocupación de que el desempleo podría aumentar aún más de lo esperado. Según el Banco de la Reserva y el Tesoro, se espera que el desempleo alcance el 10 por ciento en el trimestre de junio.

“La medida de ANZ observada de cerca de los anuncios de trabajo cayó un 53 por ciento el mes pasado. Fue casi cinco veces la tasa de colapso que el récord anterior de 11 por ciento en las profundidades de la crisis financiera mundial en enero de 2009. […]

"ANZ dijo que los anuncios estaban disminuyendo gradualmente durante el mes, y el banco descubrió que esto confirmaba la opinión de que la disminución de la actividad golpeó a las empresas y al mercado laboral a un ritmo sin precedentes".

Una separación entre la economía y los mercados bursátiles.

Los indicadores económicos están cayendo y nadie produce nada, pero los mercados de renta variable mundiales no se ven afectados. Existe una separación real entre la economía real y los mercados de valores.

Esto se debe a que, a diferencia de la historia de Santiago anterior, los bancos centrales están haciendo todo lo posible para detener el impacto.

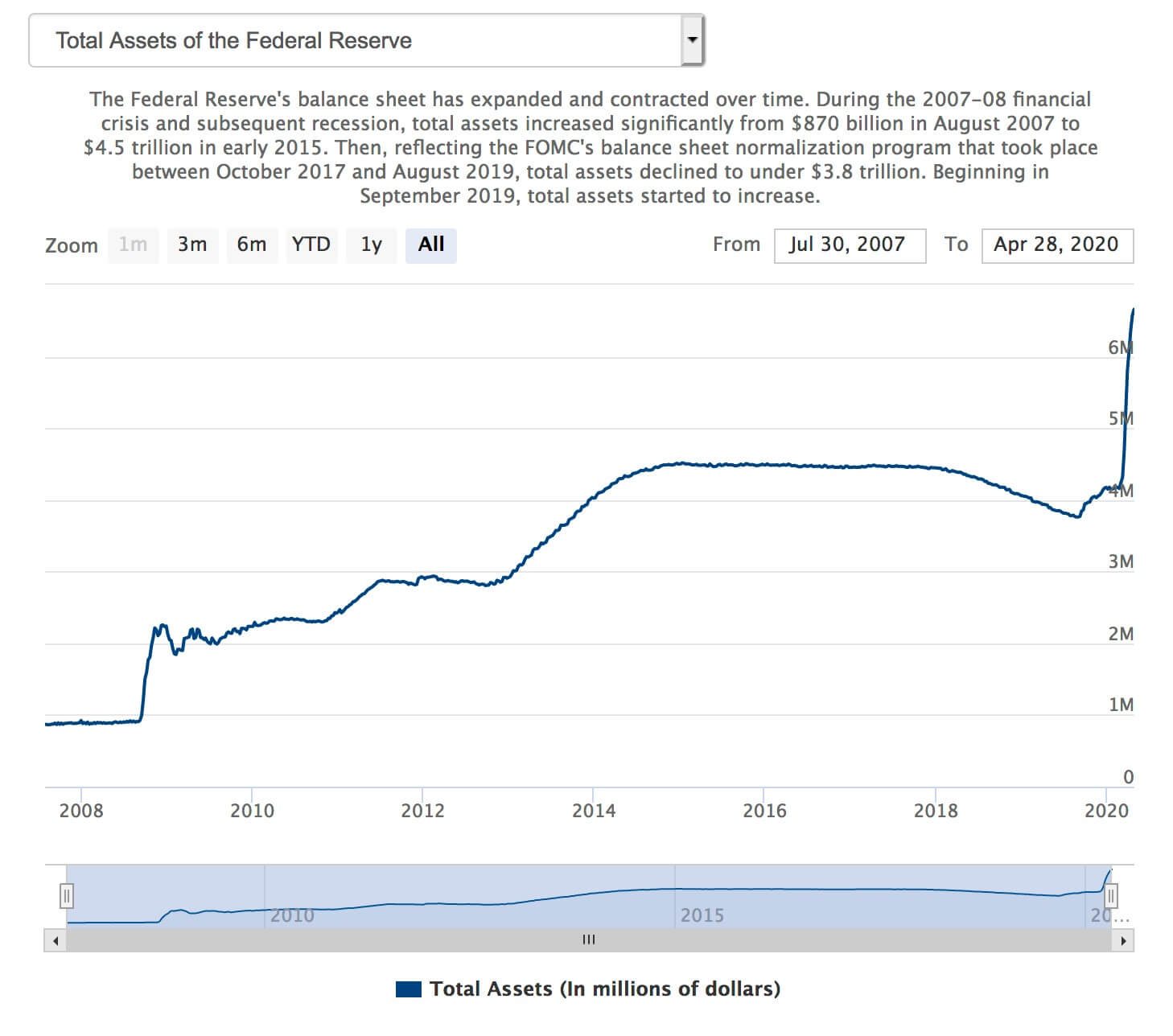

En 2008, la Reserva Federal de los EE. UU. Comenzó la flexibilización cuantitativa para agregar dinero a la economía y reducir los costos de los préstamos. Aumentaron su balance de $ 870 mil millones en 2007 a $ 4.5 billones en 2015, como puede ver a continuación. En ese momento, el mercado inmobiliario estaba en problemas y tenía que ser apoyado.

Fuente: Reserva Federal

[Click to open in a new window]

Intentaron un rápido retorno a la normalidad antes de dar un paso más para apoyar a más sectores económicos.

Desde Business Insider:

En unas pocas semanas, la economía estadounidense en constante crecimiento entró en la peor recesión en casi un siglo. Decenas de millones de estadounidenses perdieron sus empleos, el gasto se congeló y el crédito se deterioró. A medida que la respuesta de la Reserva Federal comenzó con su tradicional libro de jugadas sobre la crisis financiera, bajando las tasas de interés y comprando bonos gubernamentales y valores respaldados por hipotecas, se estaba gestando un cambio.

El 23 de marzo, el papel de la autoridad monetaria cambió. La Fed anunció que comenzaría a comprar bonos corporativos por primera vez en sus 107 años de historia para ayudar a grandes y pequeñas empresas con dificultades financieras. Este servicio marcó un cambio de paradigma hacia el código del banco central y separó a la Reserva Federal de su papel originalmente previsto en la economía estadounidense. […]

Para combatir la caída del virus corona, el banco central ha ampliado su caja de herramientas nuevamente. Las compras de bonos corporativos por parte de la Reserva Federal se reservaron originalmente solo para deuda de grado de inversión, antes de que la expansión incluyera a los ángeles caídos, compañías que recientemente cayeron de calificaciones de alta calidad al estado basura.

"En los días posteriores al anuncio de la Reserva Federal el 23 de marzo, los bonos corporativos disminuyeron drásticamente. El mercado de renta variable experimentó un repunte indirecto ya que los inversores vieron la política como un fuerte revés para los activos de riesgo".

Estamos en medio de uno de los mayores experimentos económicos de la historia. Uno que podría costar mucho más de $ 4.5 billones ... y nadie está realmente seguro de cómo termina todo.

"Nunca se predijo una recesión".

De las personas con las que hablé, la sensación es que lo peor casi ha terminado cuando los bancos centrales pisan el plato. Que esto será algo a corto plazo y que la recesión terminará en unos meses y luego todo volverá a la normalidad.

Algunos incluso piensan que debería haber muchas ofertas.

De Bloomberg esta semana:

"Con un récord de $ 137 mil millones en efectivo en Berkshire Hathaway Inc., Buffett hizo preguntas este fin de semana a los accionistas que querían saber por qué no había actuado como una empresa que solicita liquidez debido a los cierres de la pandemia". Esta crisis es diferente, dijo Buffett.

"No hicimos nada porque no vemos nada tan atractivo", dijo Buffett en su reunión general anual, que fue transmitida por Internet. Los acuerdos en 2008 y 2009 no se cerraron para "hacer una declaración al mundo", dijo. "Parecían inteligentes y los mercados lo eran para que realmente no tuviéramos mucha competencia". […]

"Hubo un tiempo antes de que la Fed actuara, recibimos llamadas", dijo Buffett en la reunión del sábado. "No eran llamadas atractivas, pero sí recibimos llamadas. Y las compañías de las que recibimos llamadas después de que la Fed intercambiara abiertamente podrían obtener algo de dinero en el mercado público en términos que no hubiéramos dado".

Hasta ahora, los bancos centrales nos han mantenido a flote.

Pero me abrocharía el cinturón a largo plazo, es probable que lo "normal" no vuelva pronto.

Los bancos centrales arrojan todo sobre él. Queda por ver si pueden detener esto. En mi opinión, los inversores deberían centrarse en lo que pueden hacer para preservar lo que tienen a largo plazo.

Deshágase de la deuda y concéntrese en aumentar la liquidez.

Mejor

Selva Freisedo, Para facturación diaria Australia

PD: Sepa por qué una recesión es inminente en Australia y tres pasos para hacer que sus activos sean "a prueba de recesión". Haga clic aquí para descargar su informe gratuito.

La recesión Post A nunca se ha predicho: qué esperar La publicación COVID-19 apareció por primera vez en Daily Reckoning Australia.

Comentarios

Publicar un comentario