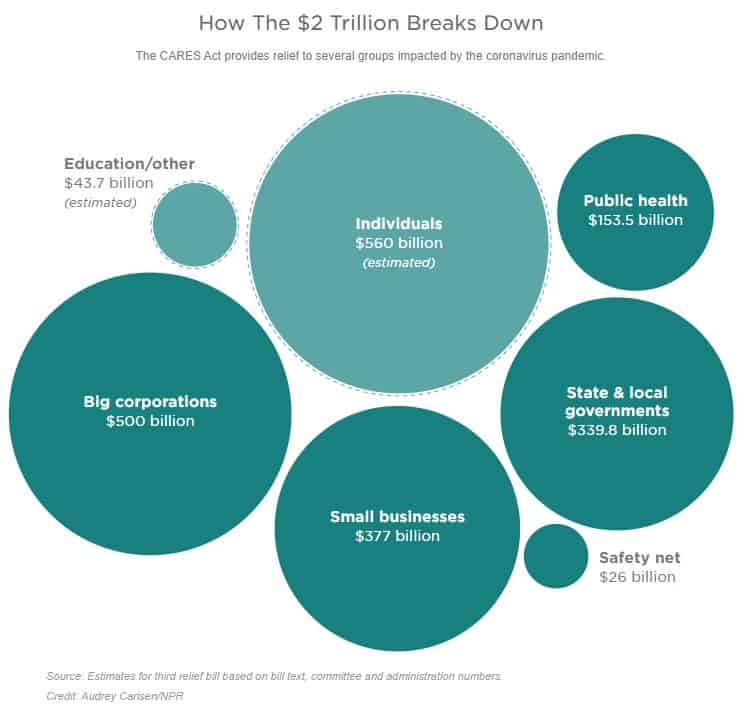

Apuesto a que ya has oído hablar del paquete de estímulo. Se titula "Ley de Ayuda, Alivio y Seguridad Económica de Coronavirus" o Ley CARES y es enorme: es un paquete de estímulo de $ 2 billones.

La ley CARES proporciona alivio para varios sectores, incluidos los contribuyentes, las empresas, los proveedores de atención médica y la industria aeroespacial. La mayoría de las medidas de apoyo financiero para individuos se pueden encontrar en la sección "Ayuda para trabajadores afectados por la Ley de Coronavirus" de la Ley CARES.

La parte que se aplica más directamente a las personas es más pequeña, según el NPR, con alrededor de $ 560 mil millones. Las grandes empresas reciben $ 500 mil millones, las pequeñas empresas $ 377 mil millones adicionales, etc.

La pieza que más le preocupa es la parte individual, que dividimos en tres secciones principales:

Pruebas de estímulo, Beneficios de desempleo mejorados y reglas de pago 401 (k) relajadas.Hay beneficios adicionales que también estamos discutiendo, pero creo que esos son los tres grandes.

Veamos qué ha cambiado:

Cheque de estímulo de $ 1,200

La característica principal de la ley CARES para la mayoría de las personas es un descuento recreativo único de hasta $ 1,200 por adulto y $ 500 por niño. Se otorgaron descuentos similares durante la Gran Recesión en 2008 y después de los ataques terroristas del 11 de septiembre de 2001.

Según el ministro de Finanzas, Mnuchin, el IRS emitirá el descuento como un "cheque de pago de estímulo" dentro de las próximas tres semanas. El IRS utiliza la información de su declaración de impuestos de 2019 para calcular el monto del cheque. Si aún no lo ha enviado, se utilizará la información de su declaración de impuestos de 2018. Si no ha presentado ningún documento, también puede usar su formulario de Declaración de Seguridad Social SSA-1099 o el formulario de Declaración de Seguridad Social RRB-1099.

La mayoría de los contribuyentes reciben su descuento pagando directamente en la misma cuenta bancaria que su último reembolso de impuestos. Si sus datos bancarios no se almacenan, recibirá un cheque en papel. El IRS también enviará una carta explicando cómo se pagó el descuento dentro de los 15 días posteriores a la recepción del pago. Si necesita actualizar la información, la carta describe cómo hacerlo.

Al igual que con los descuentos de recuperación de 2001 y 2008, no hay restricciones de gasto. Puede usar su dinero para pagar facturas importantes, ahorrar para un día lluvioso o pagar deudas.

Requerimientos de ingresos

El monto de su descuento se basa en su ingreso bruto ajustado, el estado de la declaración de impuestos y el número de miembros de su declaración de impuestos federales.

Cómo funciona el descuento de reembolso 2020:

Los contribuyentes individuales pueden recibir $ 1,200 y declaraciones de impuestos colectivas de hasta $ 2,400 Cada contribuyente recibe $ 500 por niño sin límite en la cantidad de niños La salida de ganancias comienza en $ 75,000 para devoluciones individuales y $ 150,000 para devoluciones compartidas No se requiere un ingreso mínimo Debe tener un número de seguro social Debe presentar una declaración de impuestos federales para el año fiscal 2019 (o 2018) o recibir el formulario SSA-10999 o RRB-1099No hay ingresos mínimos, pero la pérdida de ingresos afecta a los hogares de altos ingresos.

El monto del descuento se reduce en $ 5 por cada ingreso adicional de $ 100 por cada estado de registro.

Los contribuyentes individuales reciben el monto total del descuento con un ingreso bruto ajustado de menos de $ 75,000 y un descuento parcial con un ingreso de hasta $ 99,000.

El estado de jefe de familia recibe el descuento completo con un ingreso de hasta $ 112,500. Un descuento parcial termina en $ 146,500 si tiene un hijo.

Los rendimientos comunes para las parejas casadas comienzan con una pérdida de ingresos de $ 150,000 y terminan en $ 198,000.

¿El impuesto de recuperación está sujeto a impuestos?

El descuento de reembolso no se considera renta imponible.

El descuento de reembolso es un anticipo de un crédito fiscal creado para 2020. Determinan la cantidad que envían en función de la información anterior, pero la corregirán tan pronto como conozcan sus ingresos reales para 2020. Esto significa que cuando envíe su declaración para 2020, el IRS volverá a calcular el descuento que debería haber recibido y le dará más si es necesario.

Por ejemplo, si incluye a un niño calificado en su familia en 2020, recibirá $ 500 adicionales (sujeto a la pérdida de ingresos).

Si gana demasiado en 2020 y el IRS descubre que le pagó demasiado hoy, es probable que lo reclamen, pero esto se considera poco probable.

Seguro de desempleo

La prestación normal de desempleo se mejora varias veces. Los empleados tradicionales y los trabajadores independientes pueden calificar para un mejor rendimiento.

Renunciando a una semana

Por lo general, tendrá que esperar al menos una semana después de salir para solicitar un seguro de desempleo. Este período de espera no se aplica temporalmente y puede enviarlo de inmediato.

Beneficios mejorados

Hay dos beneficios diferentes para el seguro de desempleo temporal:

Reciba beneficios por otras 13 semanas, hasta 39 semanas $ 600 adicionales por semana además del beneficio estándar del estado.Están disponibles desde el 5 de abril de 2020 hasta el 31 de julio de 2020. Su estado debe aplicar los beneficios automáticamente si actualmente recibe un seguro de desempleo.

Cada estado maneja sus propios programas de seguro de desempleo. Generalmente recibe beneficios por hasta 26 semanas. El beneficio semanal promedio del Seguro Nacional de Desempleo es de $ 385, pero es más bajo en países con bajo costo de vida.

Con un beneficio federal adicional de $ 600 por semana, puede recibir casi $ 1000 por semana en este programa.

Este beneficio semanal adicional de $ 600 no afecta su estado para los beneficios basados en los ingresos de Medicaid o CHIP.

Prestaciones de desempleo independientes

Las pequeñas empresas y los trabajadores independientes que han perdido sus empleos debido al nuevo virus corona pueden continuar recibiendo beneficios de desempleo en 2020.

La Pandemic Unemployment Assistance (PUA) brinda servicios para los contratistas independientes y trabajadores independientes y trabajadores que normalmente no tienen derecho al seguro de desempleo.

Los trabajadores que no tienen suficientes horas para calificar para el seguro de desempleo estándar de su estado también pueden ser elegibles para los beneficios PUA.

Esta utilidad ofrece un beneficio semanal de $ 600 por hasta 39 semanas. Puede recibir beneficios hasta el 31 de diciembre de 2020, que es más largo que los beneficios actuales del seguro de desempleo.

Compensación a corto plazo

Su empleador puede mantenerlo en la nómina, pero le pagará un salario a tiempo parcial. Durante este tiempo, puede recibir beneficios parciales de desempleo. El alivio del coronavirus para los trabajadores reembolsa a las empresas que participan en este programa.

Retiros de cuentas de pensiones

Al retirar dinero de una cuenta IRA o 401 (k), normalmente tendría que pagar multas adicionales si no fuera un préstamo. Estas reglas han cambiado siempre que cumpla con ciertas condiciones.

Sin multa por retiro del 10%

La mayoría de los retiros de IRA y 401 (k) antes de los 59 años y medio de edad están sujetos a una multa por retiro anticipado del 10%. Algunas excepciones que califican pueden ser el pago universitario o la compra de una vivienda por primera vez.

Se pueden deducir hasta $ 100,000 en gastos relacionados con el nuevo virus corona no reembolsados de las cuentas de jubilación calificadas sin penalización. Esta exención se aplica a los retiros calificados que ocurran a partir del 1 de enero de 2020.

Si se retira de una cuenta IRA tradicional o 401 (k), aún debe pagar el impuesto sobre la renta sobre el monto del retiro. Puede pagar el impuesto durante tres años. Es posible evitar el impuesto reembolsando el monto pagado dentro de los tres años. Sus (re) contribuciones no tienen influencia en los límites de contribución anual.

Las personas son elegibles para esta exención si cumplen una de las siguientes condiciones:

El titular del plan es diagnosticado con COVID-19 Un cónyuge o pariente es diagnosticado con COVID-19 Consecuencias financieras adversas como pérdida de trabajo, cuarentena, incapacidad de cuidado de niños y otros eventos establecidos por el Secretario del Tesoro de los Estados Unidos.Exención temporal de las distribuciones mínimas requeridas

Las cuentas de impuestos diferidos, como una cuenta IRA tradicional o la 401 (k) tradicional requieren distribuciones mínimas (RMD) a partir de los 70 años y medio. O 72 años si cumple 70 años y medio en 2020 o más tarde. Tu primer RMD para 2020 tenía que ser antes del 1 de abril de 2020.

No tiene que crear RMD en el año calendario 2020.

Pagos de préstamos estudiantiles

Si tiene préstamos federales para estudiantes, también ha recibido algo de alivio en esta área.

Suspende los pagos de préstamos e intereses.

Los pagos de intereses para la mayoría de los préstamos federales para estudiantes se eximirán del 13 de marzo de 2020 al 30 de septiembre de 2020. Esta renuncia de interés se anunció antes de que se introdujera la ley CARES. Los pagos mensuales también son indulgentes hasta el 30 de septiembre de 2020.

Los estados de interés y renuncia se aplican automáticamente a los préstamos calificados. Cualquier pago que realice antes del 30 de septiembre va directamente al saldo acreedor. Los pagos sin intereses pueden ser un incentivo durante este tiempo.

Estos meses sin pago también se aplican a 120 pagos calificados para el programa PSLF (Public Service Loan Forgiveness). Durante este tiempo, debe continuar siendo elegible para el empleo.

Los préstamos privados para estudiantes, los préstamos escolares Perkins y los préstamos FFEL de instituciones privadas no son elegibles para estos beneficios federales.

Pago de préstamo estudiantil libre de impuestos para empleadores

Algunos empleadores hacen pagos mensuales de préstamos estudiantiles para sus empleados. Este beneficio del empleador está sujeto a impuestos para las personas en circunstancias normales. Desde la fecha de facturación (27 de marzo de 2020) hasta el 1 de enero de 2021, las contribuciones fiscales de hasta $ 5,250 están exentas de impuestos.

Beneficios de seguro de salud

La ley CARES especifica algunos de los costos asociados con los virus corona para el seguro de salud público y privado. La mayoría de los beneficios de estímulo para la salud fluyen directamente a la atención médica como un "Plan Marshall" para los sistemas de salud.

Servicios de telesalud

Puede usar los fondos de la Cuenta de Ahorros para la Salud (HSA) para pagar los servicios de telemedicina antes de alcanzar el deducible anual de su plan de salud.

Su plan de salud también puede renunciar a la tarifa de copago de los Servicios de telesalud.

Pruebas de virus corona gratuitas

En una ronda de estímulo anterior, se ofrecieron nuevas pruebas de diagnóstico gratuitas de coronavirus y COVID-19 para planes de salud no asegurados y financiados por el gobierno. La ley CARES exime de la tarifa adicional para las pruebas de diagnóstico para las compañías privadas de seguros de salud.

Algunos planes privados también renuncian a los pagos adicionales por el tratamiento asociado con proveedores dentro de la red.

Beneficios del impuesto federal sobre la renta

Algunos de los otros beneficios del paquete de estímulo pueden ayudarlo a presentar sus impuestos.

Contribución de donación

Anteriormente, tenía que enumerar sus deducciones si deseaba deducir las contribuciones de caridad. Para este año, todos los contribuyentes pueden solicitar una deducción de impuestos de $ 300 (por encima de la línea) para donaciones de caridad. Si tiene más de $ 300 y desea reclamarlo, debe presentar una declaración detallada.

Plazos extendidos para la presentación de impuestos

Si aún tiene que presentar su declaración de impuestos para 2019, tiene tiempo adicional. El nuevo período de registro finaliza el 15 de julio de 2020, incluso si tiene una obligación tributaria. Su estado también puede extender el plazo de presentación de impuestos para reflejar la renovación de la presentación federal. Sin embargo, debe verificar esto. Por ejemplo, mi estado de Maryland ha extendido la fecha límite para las declaraciones de impuestos individuales hasta el 15 de julio, pero las declaraciones de impuestos relacionadas con los negocios vencen el 1 de junio.

Los impuestos estimados para el primer trimestre de 2020 deben pagarse el 15 de julio de 2020 en lugar del 15 de abril.

Estas medidas pueden traer algo de alivio, ciertamente más que antes de la pandemia. Así que asegúrese de aprovechar al máximo los beneficios.

Además, se tratarán paquetes de ayuda adicionales en un futuro próximo. Esté atento a estos.

The Post ¿Qué significa la ley CARES para los estadounidenses individuales? apareció por primera vez en Best Wallet Hacks.

Comentarios

Publicar un comentario