Otra semana, otro encierro. Australia todavía está atrapada en el purgatorio de COVID. Y dado que las restricciones de viaje también se han endurecido, también lo es Sakoku, una referencia al intento de Japón de aislarse de la influencia extranjera durante más de 200 años. Ese período dejó a la nación fuerte, al igual que la política de fortalezas con fugas de Australia.

Pero no se preocupe; Tenemos un banco central que nos salva. Esta semana, el Banco de la Reserva anunció que ... bueno ... verían si pueden entender a esta multitud, agregando mi enfoque:

Bloomberg:

"El banco central de Australia dio los primeros pasos para marcar" [sic] devolver su impulso de emergencia ".

Christopher Joye en Coolabah Capital:

"El RBA compra relativamente más acciones y de facto aumenta la QE en lugar de mantenerla constante".

Y el australiano asume que el RBA solo continúa con las medidas de QE.

Así que ahí lo tienes, menos, más y lo mismo, ¡todo en un solo anuncio de QE!

Solo un banquero central puede hacer eso.

¿La reacción del mercado? Igual de confundido ...

Bloomberg tuvo un "salto en los rendimientos de los bonos", mientras que el excelente blog MacroBusiness señaló que ha sucedido lo contrario:

“Los medios de comunicación de hoy están llenos de la charla habitual sobre el endurecimiento de la política monetaria, las tasas de interés están subiendo. Bla bla bla.

'Nada más lejos de la verdad. El RBA cometió un error de política ayer que fue revelado de inmediato por el mercado de bonos, que es el único intercambio que comprende la magnitud del desafío inflacionario que se avecina.

“El mercado de bonos respondió al RBA comprando exactamente lo que se suponía que debía vender. Los rendimientos de los bonos a largo plazo se redujeron drásticamente a medida que los inversores avanzaban penosamente hacia el extremo largo de la curva, apagando por completo las esperanzas de inflación del RBA ".

No voy a desenredar la confusión aquí. Todo lo anterior lo hizo bien a su manera particular. El caso es que, hoy en día, cualquiera puede hacer lo que quiera con la acción de los bancos centrales y la reacción del mercado.

Especialmente los banqueros centrales. Por lo tanto, no son solo los comentaristas del mercado y los inversores quienes lo inventan con el tiempo. También son los decisores políticos quienes interpretan más que dejarse guiar por números. Esto, en mi opinión, aumenta drásticamente el potencial de error político.

Todo esto también es más importante que en el pasado. Mucho más. El mundo ha cambiado radicalmente desde las inflaciones, los auges de la deuda y las burbujas de precios de los activos a los que estamos acostumbrados. Así como la crisis financiera asiática fue más grande que la crisis del ahorro y el crédito, también lo fue la burbuja tecnológica. La crisis de 2008 fue mayor de nuevo y la próxima crisis será mayor. Se la conoce como la burbuja de todo por una razón.

Tenemos mucha más deuda que antes, con burbujas de activos mucho más grandes, tasas de interés mucho más bajas, mucha más intervención del gobierno y mucho más riesgo moral. Estas son, por supuesto, las consecuencias de superar las crisis anteriores con rescates financiados con deuda, tipos de interés más bajos y QE.

La magnitud del problema significa que las reglas generales del pasado y los umbrales que nos dieron no se aplican de la misma manera. Estamos en aguas inexploradas y solo tenemos naufragios pasados como guía.

Hay una gran diferencia entre un aumento de tasa del 1% cuando debe $ 100,000 y $ 500,000. Dada la deuda que tienen los gobiernos, las empresas y los propietarios de viviendas en la actualidad; la más mínima subida de tipos podría amenazar la enorme carga de la deuda que hemos acumulado.

¿O simplemente las inminentes subidas de tipos, como vimos hace unas semanas cuando la Reserva Federal insinuó la vaga posibilidad de subidas de tipos en los próximos años?

Si la inflación salta del 1% al 2%, eso es un aumento del 100%. Pero del 5% al 6% es solo un pequeño salto del 20%. Incluso si el aumento es el mismo, los efectos en los mercados financieros son muy diferentes.

Cuando pones los dos juntos, tienes una fragilidad que no teníamos antes. Lo que hubieran sido pequeños pasos en el pasado ahora pondrían en peligro todo el sistema.

También somos más complacientes. Hemos tenido una inflación extrañamente baja durante dos décadas. Pero eso nos adormeció con una falsa sensación de seguridad. Un aumento moderado de la inflación se sentirá como un aumento.

Esto es especialmente cierto en el mercado de bonos, donde la inflación ya supera a los rendimientos, lo que significa que los inversores están de acuerdo en perder dinero en términos reales. El Blog de Wolf Street publicó los números sobre diferentes tipos de bonos. Pero este párrafo fue el mejor:

“El rendimiento medio de los bonos con calificación B -“ altamente especulativo ”- cayó a un mínimo histórico de 4,46% o un rendimiento real negativo de -0,53%. Y el rendimiento promedio de los bonos calificados BB - "especulativos sin grado de inversión" - cayó a un mínimo histórico de 3,27% o un rendimiento real negativo de -1,73% ".

La gente está perdiendo dinero, ajustado a la inflación, invirtiendo en bonos de riesgo ... en mi opinión, perderán dinero por incumplimiento o por inflación.

Una posible explicación de los bajos rendimientos reales es que los inversores esperan que la inflación vuelva a bajar. Pero ¿y si no? ¿O qué pasa si un retorno a la deflación viene con los incumplimientos de los bonos que hacen que los bonos corporativos de riesgo sean riesgosos?

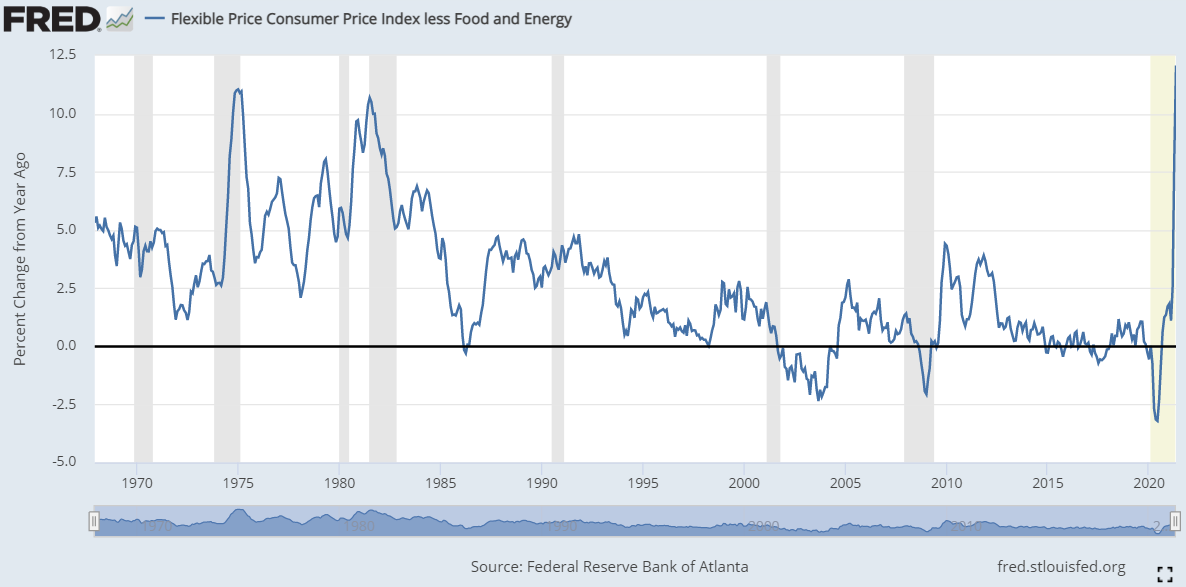

Hasta ahora, el aumento de la inflación no ha sido particularmente modesto en algunas medidas y en algunos lugares. La brillante página de Twitter de Cantillon Consulting indicó que el índice flexible de precios al consumidor de la Reserva Federal, menos alimentos y energía, ya está por encima de sus picos de la década de 1970 ...

Fuente: Banco de la Reserva Federal de Atlanta

[Click to open in a new window]

Volvamos a la deuda. Lo que hace que la deuda sea tan interesante es que tiene un resultado binario, mientras que otras inversiones y la inflación no. Las deudas serán incumplidas o no, una o la otra. Te pagan o no.

Eso es lo que hace que la deuda sea tan peligrosa. El riesgo está bien escondido hasta que golpea de repente. Es el viejo chiste de Ernest Hemingway:

"¿Cómo te quebraste? Dos caminos. Poco a poco, luego de repente ".

Todavía estamos en la fase "gradual", pero la dirección es clara.

La inflación y las acciones tienden a subir y bajar en lugar de tener resultados binarios. La pregunta es qué tan lejos y qué tan rápido, no si. Estos son riesgos ... y oportunidades completamente diferentes.

Es más fácil hervir una rana que lo que hicieron los banqueros de la Reserva Federal de los Estados Unidos en la década de 1970 que dejar que la tesorería de una rana no cumpla con sus obligaciones. Y así, los banqueros centrales prefieren causar una inflación excesiva en lugar de negarse a financiar al gobierno y obligarlo a incumplir, especialmente durante una pandemia.

Entonces, ¿es tan fácil para los inversores evitar los bonos del gobierno? No El promedio industrial Dow Jones, ajustado por inflación, estaba aproximadamente al mismo nivel en 1982 que en 1916. Cuando las acciones suben a largo plazo, realmente significa que el valor del dinero se evapora con el tiempo.

Invertir durante la inflación es muy difícil. Y nos olvidamos de cómo hacerlo.

Pero, ¿qué pasa si los banqueros centrales realmente aumentan las tasas como lo hicieron en la década de 1980?

News.com.au hizo recientemente un buen trabajo al explicar cómo un regreso a tasas de interés comparativamente bajas para los propietarios de viviendas "podría más que duplicar los pagos de intereses en un santiamén". Lo que hace que esto sea tan interesante es que las tasas de interés en aumento sostenido serían tan desconocidas para los prestatarios australianos y otras personas en todo el mundo.

“Entre 1970 y 1990, los aumentos de las tasas de interés fueron una amenaza generalizada para los presupuestos familiares, y las tasas hipotecarias casi se triplicaron de alrededor del 6 por ciento a un máximo de más del 17 por ciento en 1990.

“Los próximos treinta años traerían casi exactamente lo contrario.

“Entre 1990 y 2020, el RBA [Australia’s central bank] las tasas de interés se han reducido una y otra vez, del 17,5 por ciento en enero de 1990 a sólo el 0,1 por ciento en la actualidad.

“En lugar de permanecer despiertos por la noche como la generación de sus padres y preguntarse si un aumento de las tasas dificultaría aún más su futuro financiero, la atmósfera para la generación actual de prestatarios hipotecarios es mucho más relajada.

"En lugar de amenazar al RBA con subir las tasas y obligar a los hogares a apretarse el cinturón, el RBA ha recortado las tasas en promedio cada cinco meses durante las últimas tres décadas".

El banco central respaldaba a una generación de prestatarios. Con cada crisis, su hipoteca se abarataba.

Si esta tendencia se invierte y las tasas de interés comienzan un ciclo ascendente porque la próxima crisis es inflacionaria en lugar de deflacionaria, sería un gran shock para los prestatarios que simplemente no saben lo que es un mundo como el aumento de las tasas de interés y la inflación.

A muchas personas les gusta señalar que muy pocos profesionales de los mercados financieros hoy en día saben lo que es invertir a través de un ciclo de alza de tipos. Pero lo mismo ocurre con la gente corriente, y mucho menos con los inversores.

En The Guardian, Nouriel Roubini, quien predijo la crisis financiera, dice que nuestra situación es una combinación de estanflación de la década de 1970 y una burbuja impulsada por la deuda al estilo de 2008:

“Así que tenemos lo peor de la estanflación de la década de 1970 y de 2007-2010. Los coeficientes de endeudamiento son mucho más altos que en la década de 1970, y una combinación de políticas económicas flexibles y choques de oferta negativos amenaza con impulsar la inflación en lugar de la deflación y crear las condiciones para la madre de las crisis de la deuda estanflacionaria en los años venideros ".

Recuerde, cuanto peor se vea, más probable será que una sobredosis inflacionaria cubra el problema. Y dada la escala de los problemas esta vez, puede esperar que se requiera mucha inflación.

Hasta la proxima vez,

Nickolai Hubble, Editor, Fin de semana de The Daily Reckoning Australia

PD: Nuestra publicación The Daily Reckoning es un lugar fantástico para comenzar su viaje de inversión. Hablamos de las grandes tendencias que están impulsando las acciones más innovadoras en el ASX. Descúbrelo todo aquí.

Todo el mundo tiene un plan hasta que la inflación detenga la boca apareció por primera vez en Daily Reckoning Australia.

Comentarios

Publicar un comentario