Corrección S&P 500: no es necesario que se aferre al sombrero

La acción del precio bajista de ayer en las acciones parecía pequeña y la corrección en gran medida lateral que estaba buscando. No es un sucesor entusiasta, simplemente mueva el barco mientras continúa el S&P 500 Bull Run. Las acciones deberían subir antes de que se realice una corrección seria.

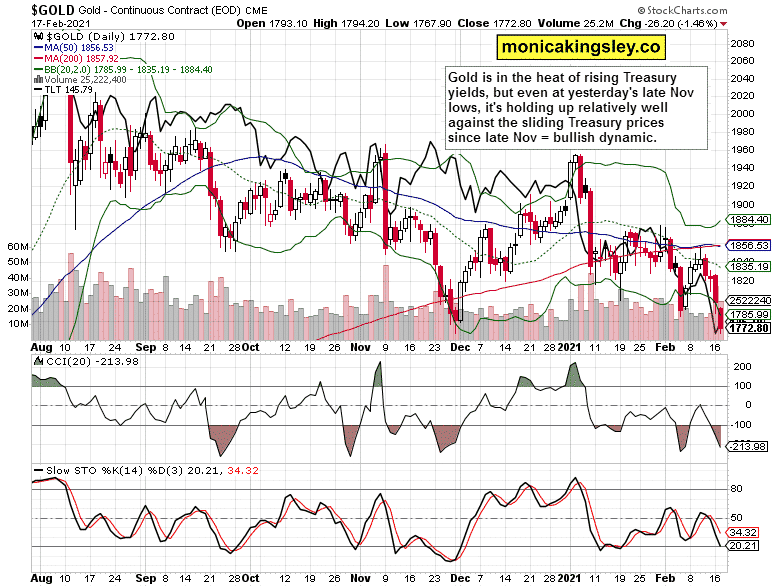

Como describí en el análisis detallado de ayer de la política de la Fed, su postura actual no reducirá las acciones. Pero se trata de deshacerse de los bonos del gobierno a largo plazo, presionar al dólar (el favorito el lunes pasado) y abastecerse de materias primas, aunque a un ritmo completamente diferente. Las divergencias que describí ayer se centran en el bajo rendimiento del oro, no ganando terreno con la inflación monetaria, en lugar de cotizar mucho más cerca de los precios del Tesoro.

El oro precedió a las demás materias primas del impacto de la corona deflacionaria y está a la espera de nuevas señales de inflación. No alcanzó su pico final en agosto de 2020 y no ha comenzado un nuevo mercado bajista. Creo que gracias al nerviosismo de los mercados financieros, estamos presenciando estos trastornos. Una vez que la Fed se concentre seriamente en el extremo largo de la curva, eliminaría el albatros del oro.

No puedo entender cuán importantes son los rendimientos crecientes para la economía. Hemos estado en un mercado alcista de bonos a largo plazo desde 1981, y ahora nos estamos acercando a la etapa en la que esto está siendo cuestionado. Las tasas suben sin que la economía crezca más rápido, alejada de su potencial productivo y caracterizada por un mercado laboral débil. No hay signos de sobrecalentamiento, pero es probable que lleguemos más adelante este año.

Es como crear inflación: para todos los efectos, la política de la Fed no puede ordenar que suceda. El mercado de tesorería tiene un ajuste y sabe cuánto gasto (monetización de la deuda) está por venir. Además, el enfoque de la Fed ciertamente se está desplazando hacia los rendimientos a largo plazo. Poner el control bajo control frenaría la especulación desenfrenada en las acciones. Al igual que la obtención de oro sin dañar las materias primas ni la recuperación económica real. Suena como un movimiento razonable (control de la curva de rendimiento) y creo que usted está considerando esto tanto como yo lo estoy hablando.

Observaciones de oro anteriores

Citemos el informe especial de ayer sobre oro, inflación y materias primas:

(…) La ola de creación de nuevo dinero (somos casi el doble del valor del balance de la Fed a principios de 2020, más o menos $ 4,000 en comparación con casi $ 7,5,000 ahora) continúa golpeando los mercados y entrando en el economía real. previsiblemente levantar muchos barcos. Creo que veremos una burbuja bursátil acompañada de metales preciosos y materias primas, hasta cierto punto simultáneamente, ya que es probable que el mercado bursátil se vea primero bajo presión. Aquí también me refiero al panorama general, no a las próximas semanas.

Examinemos que el mercado bajista es el oro; algunos dicen que el fondo marcado a finales de 2015 creía que el fuerte repunte de 2016 fue la primera evidencia de un cambio de rumbo. Pero la Fed se tomó en serio la subida de tipos y la reducción de su balance. El oro alcanzó su mínimo final en agosto de 2018. Al ver a través de las peleas entre halcones y palomas en la Fed en la segunda mitad de 2018 (diciembre fue un momento notable cuando Powell se negó a ofertar, los mercados se mantuvieron agresivos antes de ceder).

Desde entonces, el oro ha ido ganando impulso de forma lenta pero segura y se ha especulado con las acciones. La crisis de las repos en el otoño de 2019 tampoco tuvo un efecto moderador: la Fed volvió a mostrarse sólidamente acomodaticia en ese momento. Todo esto sucedió mucho antes de que llegara la Corona, y realmente no pudo empujar tanto al oro hacia abajo. La recuperación de la venta forzosa, este episodio deflacionario, fue rápida. Las materias primas se han fusionado claramente y la imagen de varias clases de activos que toman el relevo a medida que la inflación avanza en cascada a través del sistema es evidente.

Vayamos directamente a los gráficos (cortesía de www.stockcharts.com).

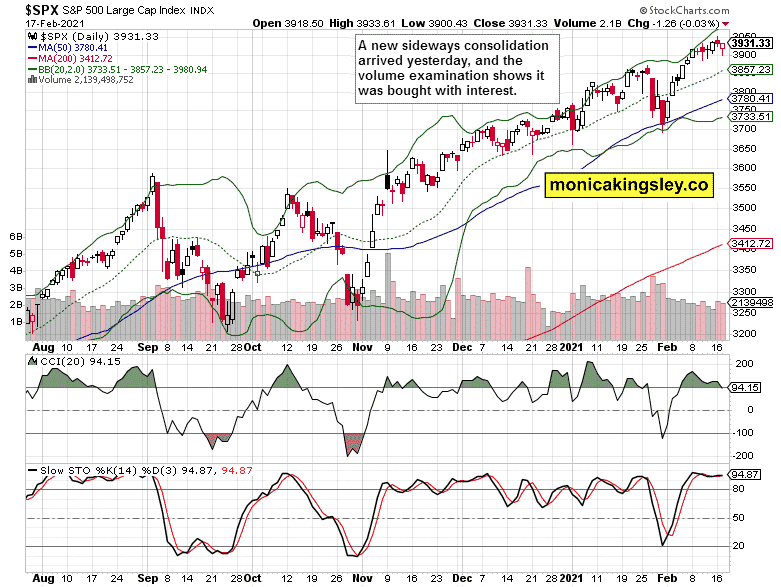

S&P 500 Outlook y sus aspectos internos

Finalmente, una recesión diaria: no es útil, pero es tan bueno como parece. El volumen ligeramente más bajo no muestra una convicción frenética, pero que este movimiento lateral ha terminado.

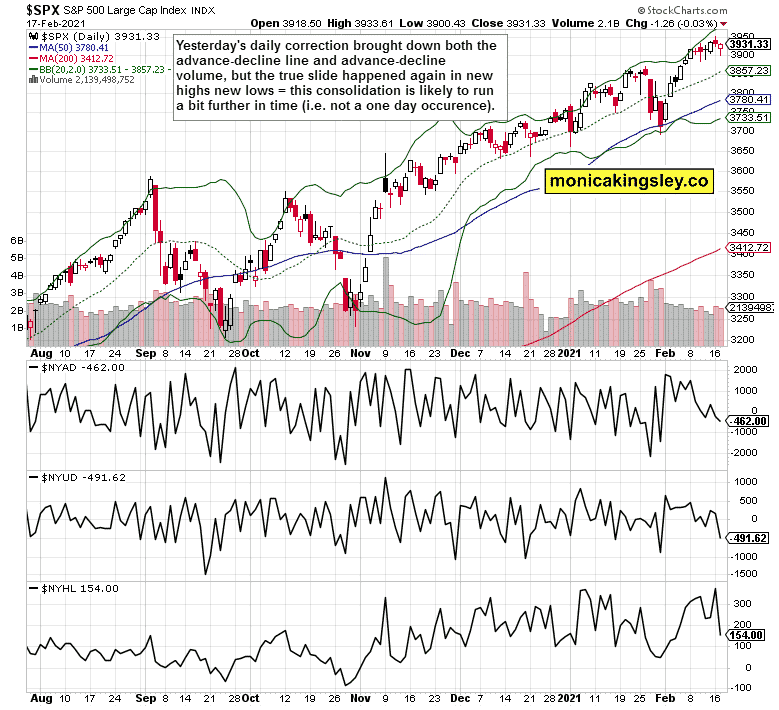

Los indicadores de amplitud del mercado no son los más sólidos. Tanto la línea hacia adelante-atrás como el volumen hacia adelante-declive cayeron negativamente. Eso no es preocupante a menos que también esté viendo nuevos altibajos. Si bien sigue siendo positivo, el $ NYHL muestra divergencia al moverse por debajo de los mínimos de mediados de febrero. Ver el declive para forjar un fondo redondeado a fines de enero sería una visión bienvenida para los alcistas bursátiles. Hasta entonces, nada se interpone en el camino de una manera plana y correctiva.

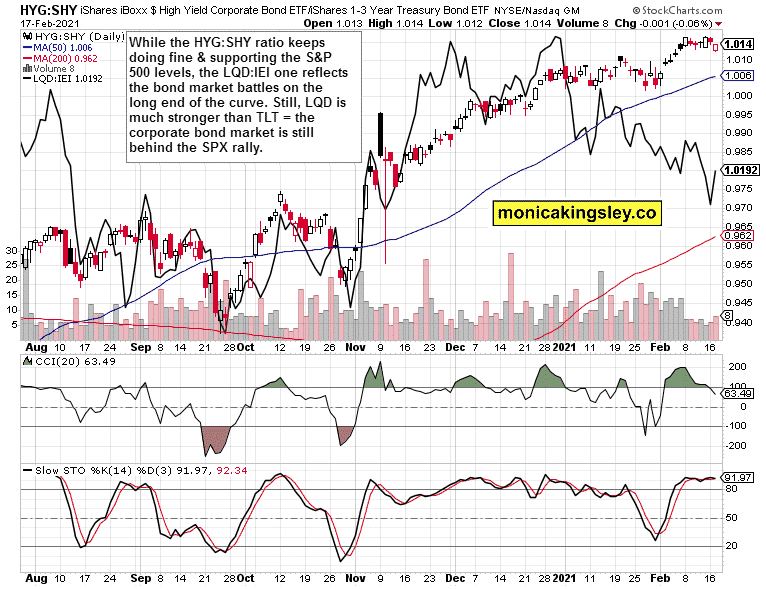

Mercados de crédito y bonos gubernamentales

Las diferencias entre las dos razones principales del mercado crediticio, bonos corporativos de alto rendimiento versus bonos del gobierno a corto plazo (HYG: SHY) y bonos corporativos de grado de inversión versus bonos del gobierno a más largo plazo (LQD: IEI), muestran las tensiones sobre el bono. mercado. HYG: SHY apoya claramente el rally del S&P 500, mientras que LQD: IEI no está disminuyendo al mismo tiempo que los bonos del gobierno a largo plazo. En cambio, se observa una divergencia alcista, ya que el comercio, en contraste con el TLT, está muy por encima de los mínimos de septiembre y octubre.

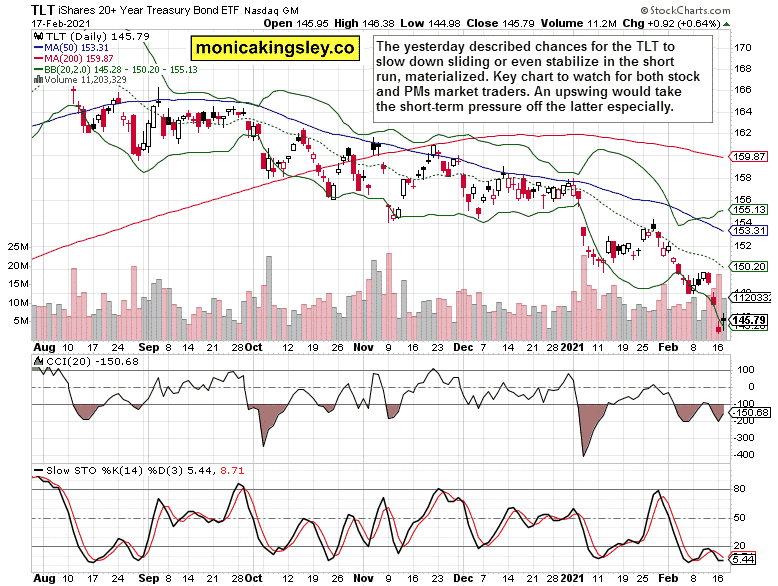

Hablando de eso, estas fueron mis palabras ayer, pidiendo una reparación anticipada de Hacienda:

(...) Los bonos del Tesoro a largo plazo (TLT ETF) son los gráficos clave en mi pantalla de radar en este momento. El aumento de los rendimientos se está acelerando y, si continúa sin cesar, afectaría las obras de muchos activos. Si bien esto no es evidente actualmente, existe la posibilidad de que las próximas sesiones experimenten una desaceleración o incluso una estabilización temporal. Sin embargo, la mayor tendencia en las tasas de interés es más alta y baja en el dólar.

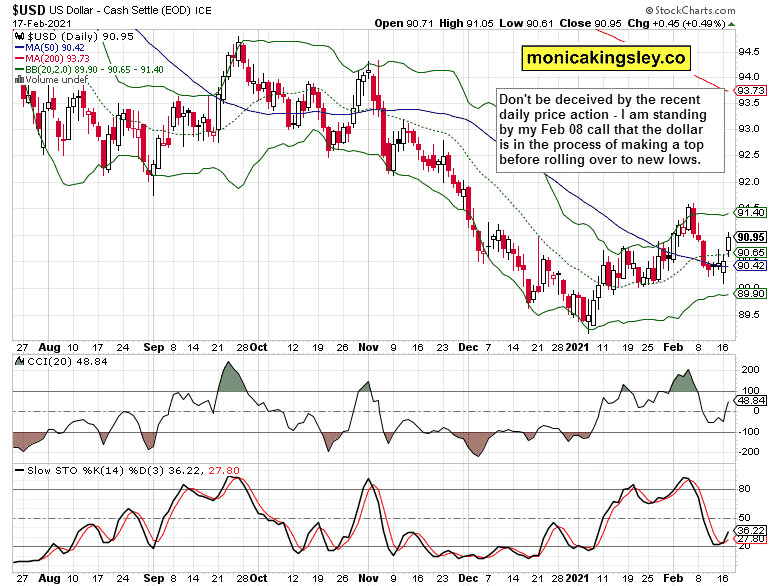

El dólar sigue subiendo y un nuevo auge diario no cambiará eso. Creo que se revertirá y se reafirmará nuevamente para el nuevo downleg.

Oro, plata y materias primas

La alentadora y floreciente resistencia a corto plazo del oro al aumento de los rendimientos de la deuda pública fue sometida ayer a una dura prueba de realidad. Mientras que este último marcó más alto, el oro bajó de todos modos. El precio de cierre a finales de noviembre se ha mantenido relativamente alto desde entonces, dada la fuerte subida de los rendimientos de la deuda pública a largo plazo. Se necesita una divergencia alcista, pero se necesita una señal más clara de desacoplamiento (direccional) (negando el pobre desempeño de esta semana).

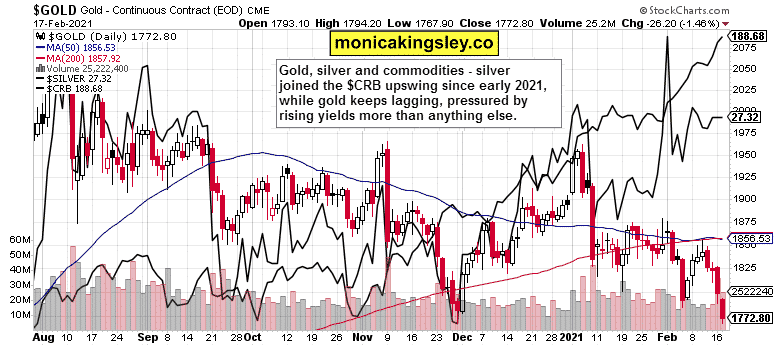

Echemos otro vistazo al oro, la plata y las materias primas a medio plazo. La plata se ha desacoplado del oro desde el mínimo de finales de noviembre, mientras que las materias primas no han mirado atrás desde principios de noviembre. A fines de 2020, el oro no estaba tan débil como lo había sido desde entonces, y en realidad estaba siguiendo el repunte de la plata a fines de noviembre. Y la razón por la que se detuvo es por los rendimientos de los bonos del gobierno a largo plazo, que aceleraron su aumento en 2021. Parece que una caída ordenada en el TLT apreciará el oro, no una prisa por la puerta de salida del Departamento del Tesoro.

Resumen

El aumento decreciente de las acciones tiene muchas posibilidades de materializarse finalmente hoy. ¿Qué tan fuertes serán los internos? ¿Tentará a la policía a volver a intervenir? Hay indicios de que esta corrección está tardando un poco más. Pero la corrida alcista de las acciones está firmemente en marcha y hasta ahora no hay señales que sugieran que una corrección más profunda está a punto de comenzar.

Los alcistas del oro han recuperado parte del terreno perdido, pero eso no altera el panorama a corto plazo en lo más mínimo. Si bien el metal amarillo lidera a la plata hoy, su desempeño general sigue siendo decepcionante a corto plazo. Parece que la negociación de diferenciales plata-oro que les presenté hace una semana es una oferta mucho más sólida. Dadas las señales de los mineros, los estímulos monetarios y fiscales sin precedentes, la inminente recuperación económica real, la inflación encontrando su camino a través del sistema y el dólar luchando por mantenerse a flote, el repunte es en el nuevo primer ministro una cuestión de tiempo.

Gracias por leer el análisis gratuito de hoy, que está completamente disponible aquí en mi sitio web personal. Allí puede suscribirse al Monica Insider Club gratuito, que proporciona llamadas comerciales en tiempo real y actualizaciones intradía para las señales de negociación de acciones y las señales de negociación de oro.

Gracias,

Monica Kingsley Señales de negociación de acciones Señales comerciales de oro www.monicakingsley.co mk@monicakingsley.co

* * * * *

Todos los artículos, investigaciones e información representan análisis y opiniones de Monica Kingsley según la disponibilidad y los datos más recientes. A pesar de una cuidadosa investigación y esfuerzos, puede resultar incorrecto y cambiar con o sin previo aviso. Monica Kingsley no garantiza la exactitud o exhaustividad de los datos o la información reportados. Su contenido tiene fines educativos y no debe verse como un consejo o recomendación de ningún tipo. Los futuros, las acciones y las opciones son instrumentos financieros que no son adecuados para todos los inversores.

Tenga en cuenta que invierte bajo su propio riesgo. Monica Kingsley no es una asesora de valores registrada. Al leer sus escritos, acepta que ella no será responsable de ninguna decisión que tome. Invertir, comerciar y especular en los mercados financieros puede implicar un alto riesgo de pérdida. Monica Kingsley puede tener una posición corta o larga en cualquier valor, incluidos los mencionados en sus escritos. Puede realizar compras y / o ventas adicionales de estos valores sin previo aviso.

La corrección post S&P 500 - No Need to Hold on Your Hat apareció por primera vez en FinanceBrokerage.

Comentarios

Publicar un comentario